手机银行向科技深度赋能的“智能银行”迈进,助力零售银行竞争力提升

2020年新冠疫情席卷全球,疫情影响下居民工作、学习和生活方式全面线上化催生了宅经济、无接触服务等新业态。手机银行作为银行服务个人客户的主渠道,疫情期间持续为客户提供无接触式线上化、数字化金融服务,是银行打造数字化渠道及科技赋能的结果。

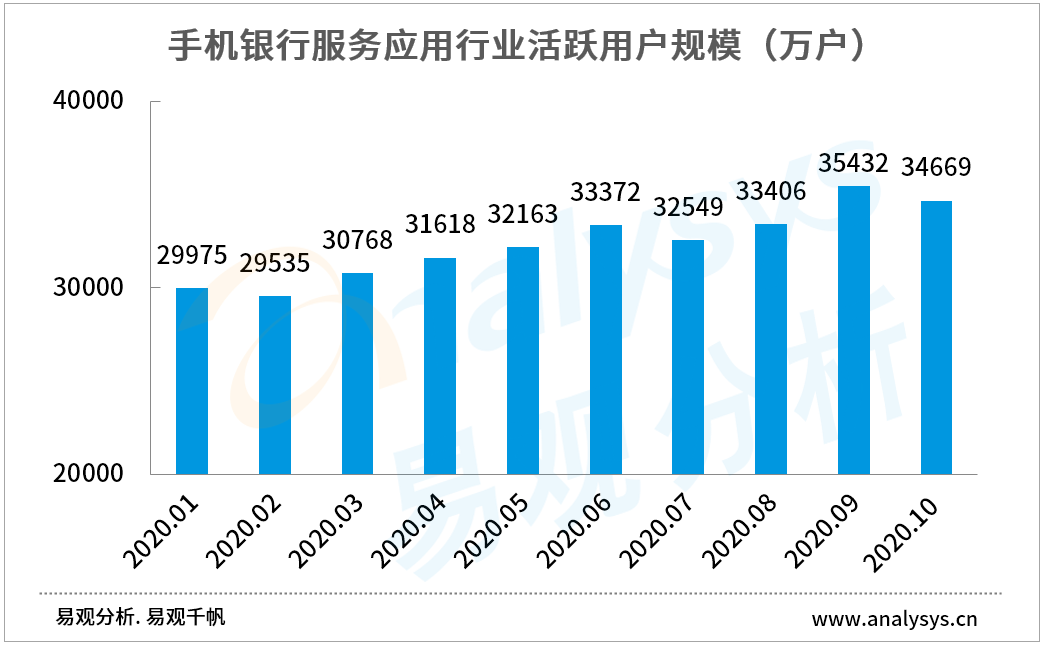

2020年,手机银行数字化经营及获客能力稳步提升,用户金融需求叠加持续性的功能优化及活动运营等共同促进手机银行活跃用户整体保持增长势头。易观千帆数据显示,2020年10月,手机银行服务应用行业活跃用户规模为3.47亿户,其中,工行手机银行以7221.3万户位列银行业首位。

图 1-1 手机银行服务应用行业活跃用户规模(万户)

当前,手机银行呈现科技深度赋能向智能银行发展、通过吸引客户注意力资源及视频直播等新型方式提升客户体验及粘性、深化跨境金融服务提升国际化服务能力及水平等发展特征。

一、手机银行迈入科技深度赋能的“智能银行”阶段

随着金融科技发展,银行对科技人员、资源的投入逐渐加深,大数据、人工智能等技术在银行客户服务、产品创新、营销、风控等方面加速落地。手机银行在数字化、开放化过程中,把握APP应用的智能化机遇,方能在竞争中“脱颖而出”。

图1-2 科技对银行的变革路径及银行发展阶段示意图

以工商银行最新推出的手机银行6.0版为例,通过智能语音、智能理财、智能认证及安全等丰富的智能服务打造“全智能手机银行”。

打造纯智能交互模式。全新升级的智能语音服务,经过上百万语料的训练,语义理解功能更加强大,更好地理解客户所需,通过多轮人机交互,积分查询、开户行查询、ETC申请等均可语音办理,业务覆盖率由之前的70%提升到85%,给客户提供更全面的纯语音业务体验。

智能理财提供财富检测及资产配置服务。财富管理是商业银行的重要业务,在工行手机银行6.0版中上线的资产检测服务,基于海量数据对客户投资画像进行精准描绘,运用专业量化模型,一键检测客户资产配置的健康状况,个性化提供投资建议和投资方案,为客户提供一站式财富顾问服务。

智能认证实现双重安全保证。工行运用智能化技术,也不断在安全认证领域进行着创新和探索。本次升级,在登录环节引入声纹登录技术,进一步提升客户使用手机银行的便捷性和安全性。

二、打造极致客户体验,争夺用户注意力资源

移动互联网时代,由于用户选择的多样性及使用时间碎片化,用户对手机银行服务及体验要求越来越高。用户对于手机银行的体验因素很多,包含功能便捷性、服务全面性、以及操作界面的便捷度及个性化等。手机银行服务升级,遵循人性化、便捷度和流畅度设计原则,用户体验贯穿用户使用手机银行的各个环节。

工行手机银行6.0版从主题背景、界面布局、账户服务优化、线上线下联动等方面提升客户体验。

一是页签采用沉浸式背景设计,新增主题换肤功能,用户可以在不同时间段,根据自身喜好选择多种色彩主题皮肤进行个性化设置,从而与用户建立起色彩情感连接,争夺“用户注意力”资源。

二是界面布局清晰,顶部展示“我的账户”、“我的财富”、“我的明细”、“我的支付”常用功能,以客户视角代替产品视角提供服务。账户查询及管理、支付等是客户使用手机银行频率较高的服务,通过置顶展示可以简化客户使用路径,较为有效地提升用户体验,增强用户粘性。

三是升级优化账户查询服务。如“我的账户”通过账户资产详情信息外放,简化客户查看账户详情路径;“我的明细”支持追溯8年明细,且支持客户自助调整明细类型,让收支记录更精准;同时,还可提供收支分析和月度账单,帮助客户实时掌握资金流向。

四是线上线下联动。工行手机银行6.0通过多项线上线下联动服务,简化用户办理业务的门槛及流程,从而提升客户使用体验。如客户经理云工作室,方便客户在线与客户经理沟通,针对自身的个性化需求进行一对一咨询;远程视频客服,可以在线办理借记卡密码重置等原本必须去网点办理的业务。

五是上线“工银直播间”,提供投资指导、市场行情分析和功能使用指导等内容。由疫情催生的“宅经济”让直播带货火爆,视频直播有利于银行吸引直播客群,提升获客能力;同时,直播具有很强的时效性,可以提升银行品牌形象及曝光度;另外,还可以吸引客户注意力资源,提升手机银行使用时长。

三、紧跟国家开放战略及客户需求,深化跨境金融服务

对外开放,是我国经济持续快速发展的重要动力,“十四五”时期,我国将推动更高水平对外开放。我国金融业、银行业也将一如既往地深化改革、扩大开放,向金融服务细分、个性化等方向发展,从而不断提升国际化服务能力及水平。

从需求侧来看,虽然2020年受疫情影响出境留学、旅游遭受重创,但是将来随着疫情控制并结束,出国留学、旅游也会逐步趋于常态化。另外,随着人民币国际化的逐步发展,以及居民财富增加,个人外汇交易及投资需求将快速发展,具有很大的市场潜力。因此,银行可以充分挖掘目标客群,提供丰富的跨境金融服务,工商银行2020年提出打造“境内外汇业务首选银行”战略。

在这一战略背景下,工行手机银行更加注重对外汇客群的服务,对跨境汇款、结售汇等核心、高频跨境金融服务进行优化。其中“环球通”跨境金融服务专区全新升级,整合了工行优质服务资源,集合二十余项外汇功能,聚焦客户出国旅游、出国留学、外汇投资三大需求场景,基于客户旅程提供一站式跨境金融服务的属性更加明显。此外,工行手机银行6.0版还将推出英文版本,为旅居海外的华人、华侨群体使用境内手机银行服务提供便利。

四、手机银行全面智能化发展,驱动零售银行竞争力提升

手机银行APP已成为零售银行业务最重要的线上运营平台,也是银行打造开放、智能化生态,提升用户活跃及粘性价值的重要抓手。工行手机银行6.0版是工行在金融科技技术应用中的又一次突破,汇集“财富、智能、连接、感知、共生”五大理念,全新推出财富检测及资产配置服务、智能安全认证等。目前,工行手机银行已完成在智能客服、AI语音、智能推送及营销、智能投顾、智能财富体检、智能风控等方面的布局应用,整体智能化水平在不断提升。

手机银行智能化发展势必会引发银行零售资源、信息与用户群的高度流动,智能属性从客户服务端、风控端逐渐向全面智能化渗透:即从目前AI语音、推送及营销、理财、风控等应用的基础上,逐步延伸至产品和服务的个性化、智能化。相信在银行4.0时代,一方面对用户而言,即时、情境式服务体验将触手可得,另一方面全智能银行零售竞争力将大大提升。