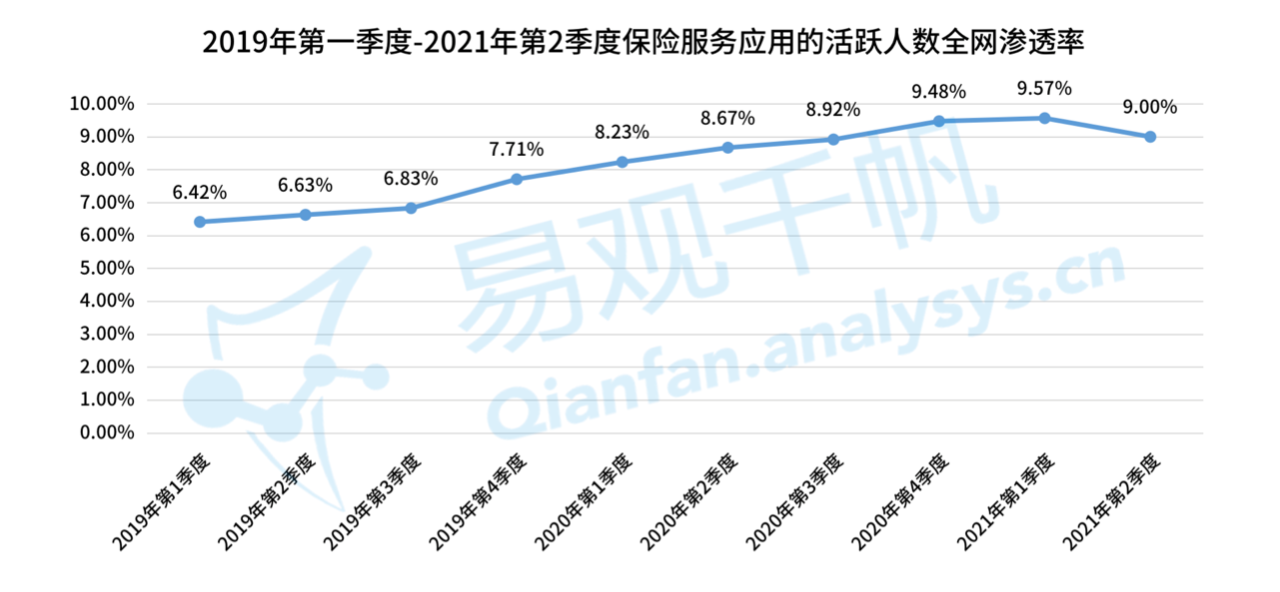

我国保险密度和深度&保险服务应用渗透率

2011-2020 年,我国保险密度由 1067 元/人上升至 3206 元/人,保险深度由 2.9%上升至 4.5%,增长趋势明显,但和美国等发达国家的保险密度和深度相比,还相差甚远,甚至低于全球保险业的平均水平。

从易观千帆数据中我们也可以看到类似的趋势,目前我国保险服务应用的活跃人数全网渗透率整体呈现着递增趋势,保险服务应用的“活跃人数全网渗透率”意味着使用保险服务应用的活跃用户占全网网民的比例,而2021年第二季度该数据仅为9%,行业整体还是处于较低水平。

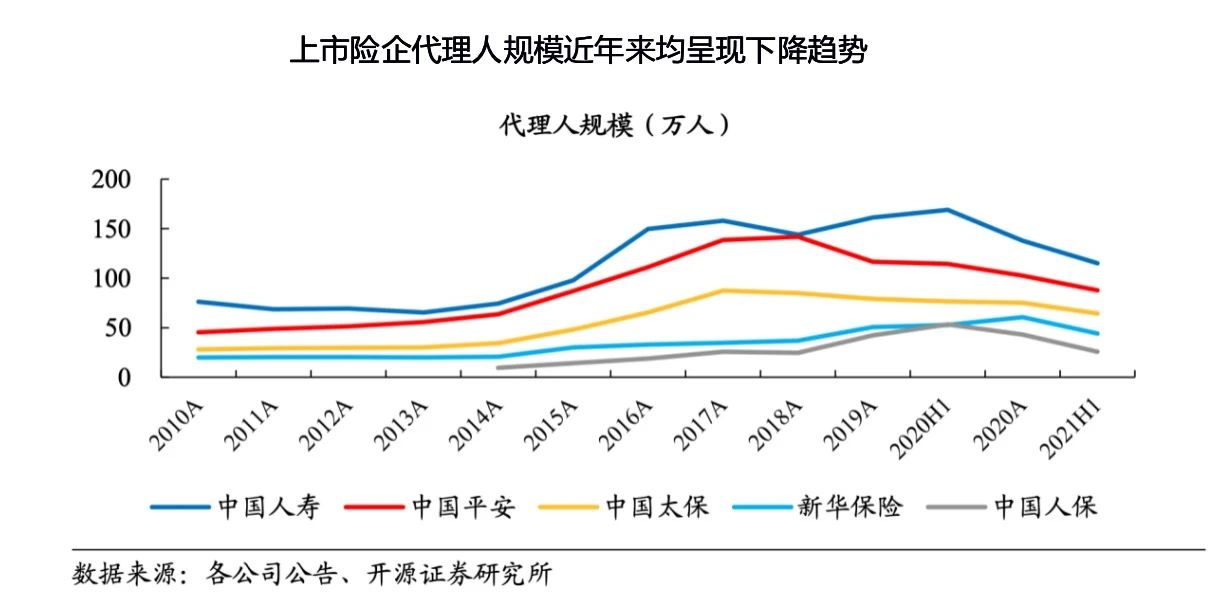

据开源证券报告显示,中国人寿时点规模115万人(Q1 128.2万人)、中国平安时点规模87.8万人(Q1 98.6万人)、中国太保月均规模64.1万人(2020A 74.9万人)、新华保险时点规模44.1万人(2020A 60.6万人)、中国人保寿险及健康险时点规模25.8万人(2020A 43.0万人)。以上公司代理人规模均有下降,其中有多方面原因影响,粗放式的队伍管理及展业模式已不能满足当前阶段的行业发展需要,而高质量营销队伍的建设转型仍将持续一段时间。

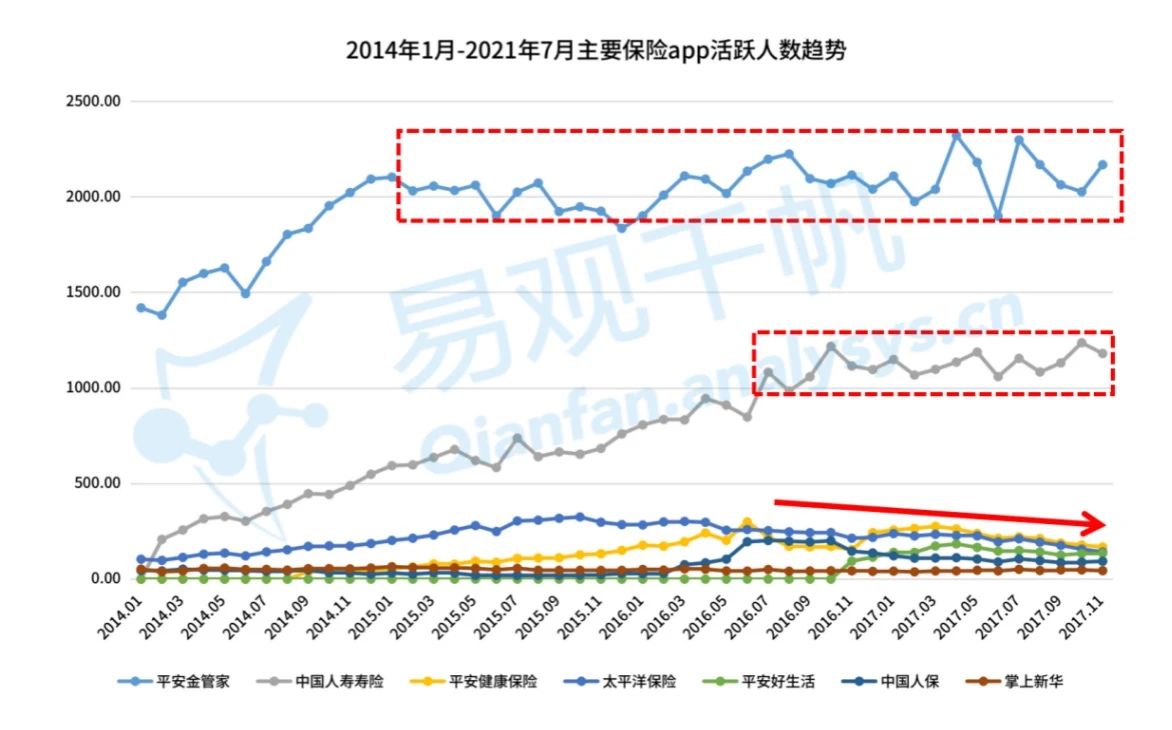

据易观千帆数据显示,以上公司的相关APP活跃人数近年来也主要呈现着缓慢小幅度下滑的态势,平安金管家和中国人寿寿险的活跃人数规模较大,但近几年也呈现箱体内波动的态势,活跃人数没有突破。

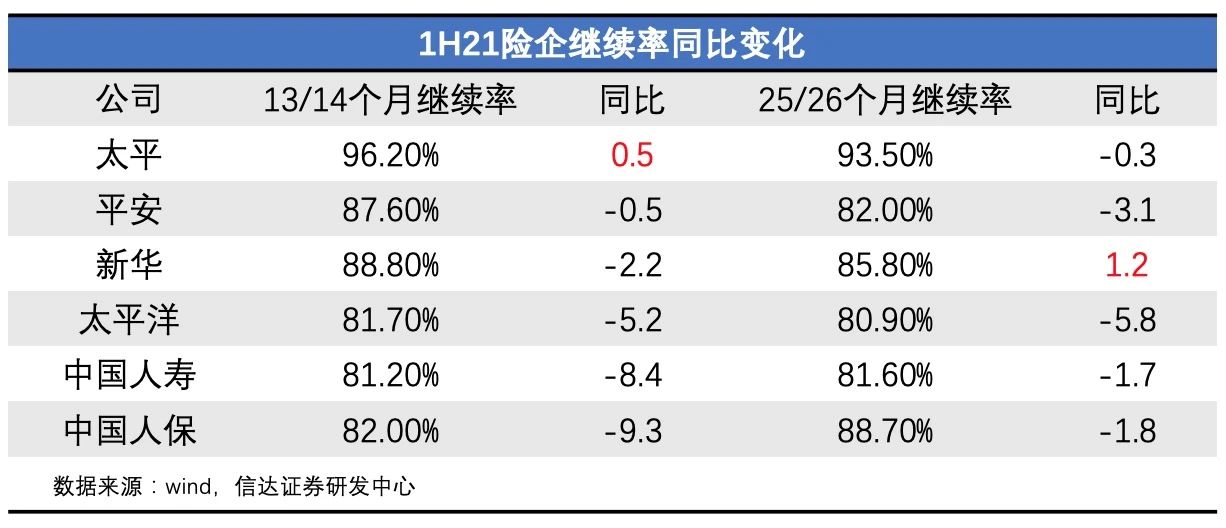

保单继续率&应用评分

受疫情因素影响,居民消费能力的下滑以及队伍留存下降,保险公司13 个月及 25 个月继续率普遍同比下滑(国寿统计口径为14 个月及26个月继续率)。太平人寿继续率最高,13个月继续率略有增长,新华的25个月继续率同比增长1.2个点。中国人寿14个月继续率大幅下滑,主要由于去年开门红销售大量中短期储蓄型保险,受疫情影响今年客户无法支付保费所致。

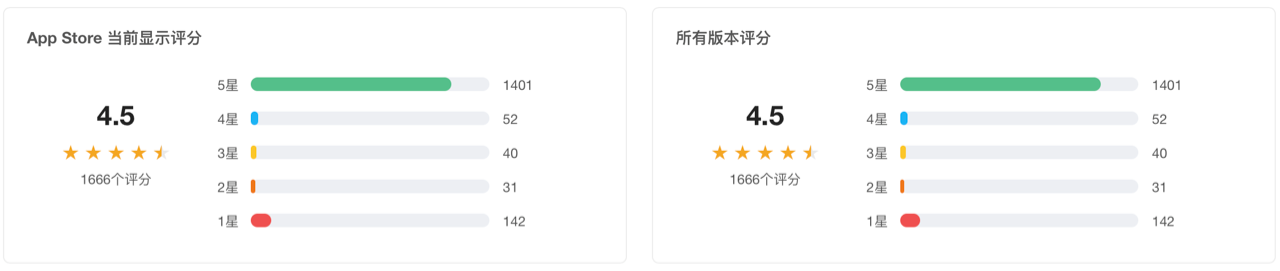

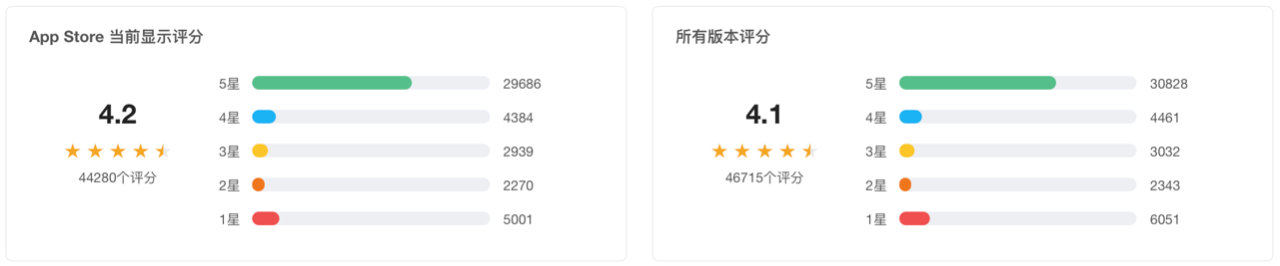

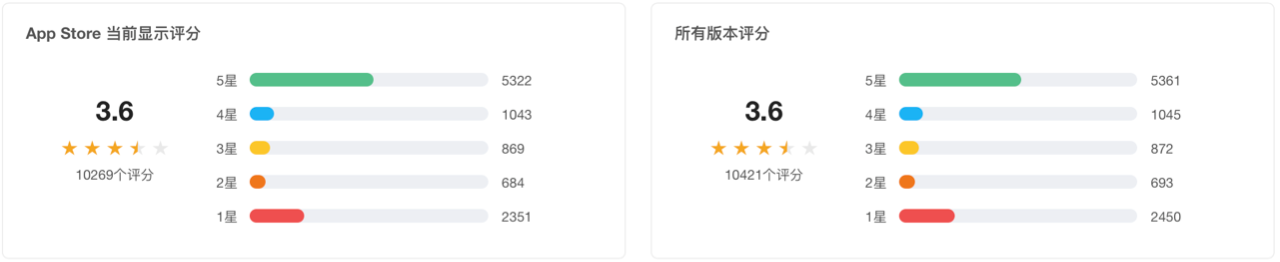

根据七麦数据统计的应用评分来看,太平人寿的“太平通”APP所有版本综合评分4.5,相较于平安金管家的4.1和中国人寿寿险的3.6,分数最高,其中一部分原因也可能是太平通用户量相较于另外两家小很多。

从具体的用户评论内容来看,不得不说很多用户其实是带着对保险本能的反感作出的评价,很多是没有依据来由的主观感受,真正对于APP本身功能的客观评价较少,产品经理需要从中甄别出客户的真问题从而进行优化解决。另外,对APP的评价也能从侧面反映出客户对于一家保险公司的综合满意度如何,客户有不满但是没有更合适的投诉宣泄的出口,于是会将不满体现在对APP的评价中。所以APP版本升级与否,与评价分数的高低其实关联度并没有那么高,关键还是在于保险销售的整个流程各环节中提升客户服务。

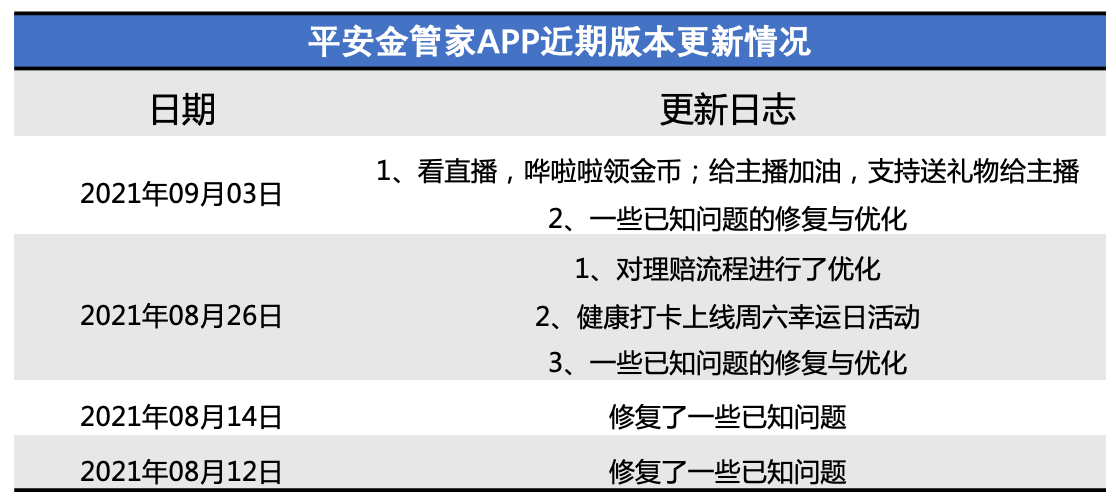

当然一段时间内较频繁的版本更新或者是重要的大版本升级,也可能会影响应用的活跃人数波动和用户使用时长等相关数据,从数据的表现可以一定程度上体现出版本升级的效果。

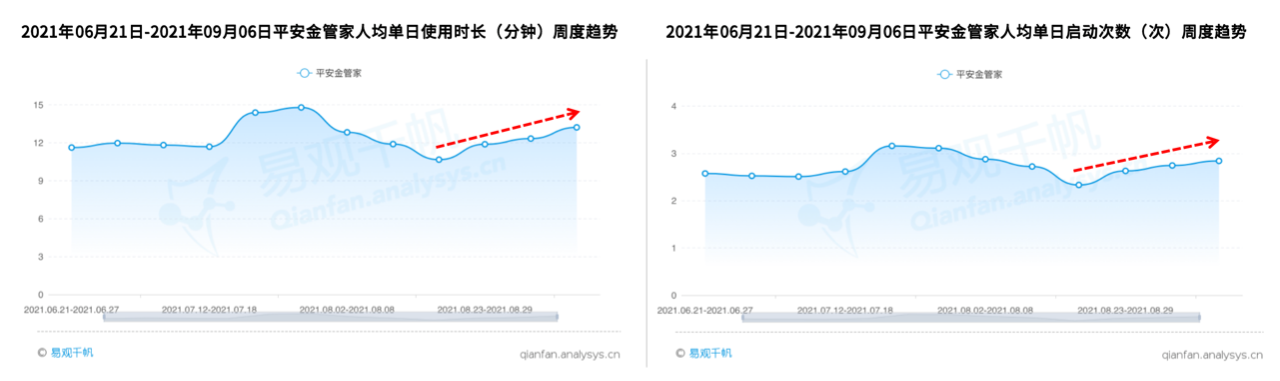

比如平安金管家在近期多次更新版本,修复了一些已知问题、优化了理赔流程及增加了一些营销活动,我们从易观千帆的用户粘性数据中可以发现,其APP近几周的人均单日使用时长和人均单日启动次数是有持续上升的趋势,说明其版本更新达到了一定的积极作用。

用户重合分析&中国寿险保障缺口

通过千帆的用户竞争对比数据可以发现,保险各APP之间的用户重合度普遍很低,2021年7月的平安金管家和中国人寿寿险之间的重合用户仅125.43万人,重合率仅为3.89%!而其他几家APP重合率则更低,太平洋保险和众安保险的重合率仅为0.54%,而平安健康保险和太平洋保险的重合率也仅有0.72%,即便是同为平安集团下的平安金管家和平安健康保险,重合率也仅3.79%,尚未实现生态互通和用户导流。

保险APP之间的用户重合度低,反映了绝大部分用户仅只使用一个保险APP,这与其他行业如视频、电商等APP间较高的用户重合度形成了鲜明的反差,但并不能因此而得出保险行业的市场竞争不激烈,反而是从另一个角度印证了中国人均保单量太低。

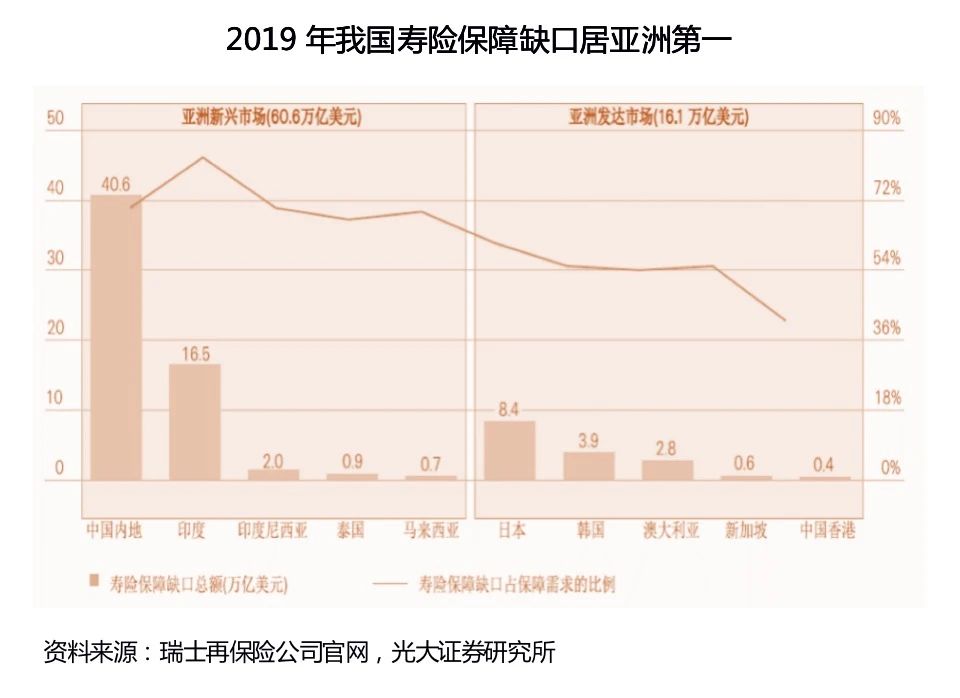

根据瑞士再保险公司数据,截至2019年我国寿险保障缺口总额为40.6万亿美元,居亚洲第一,寿险保障缺口占保障需求的比例也远超大部分国家,可见我国寿险需求空间还很大,未来有望为险企贡献NBV高增长。

净值保险客户贡献份额将不断上升

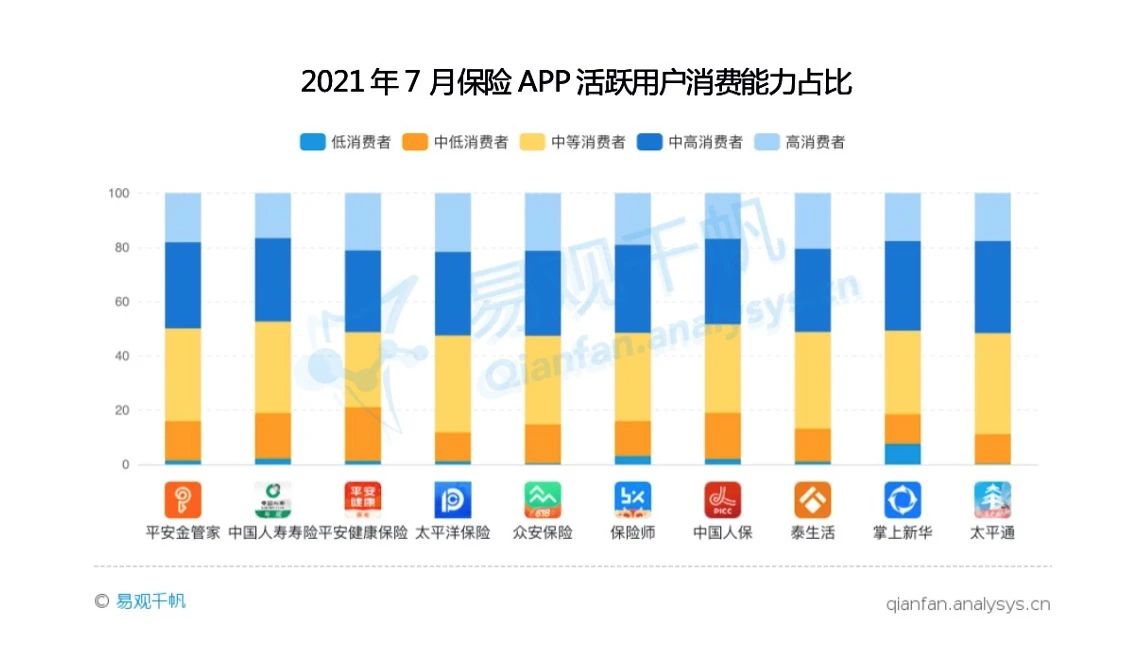

从易观千帆显示的保险APP活跃用户消费能力数据看,各家保险APP的中高消费者+高消费者占比几乎都在50%上下,中等消费者占比也基本都超过30%,是主力用户人群。从中可以得出保险APP的用户消费能力都较强。

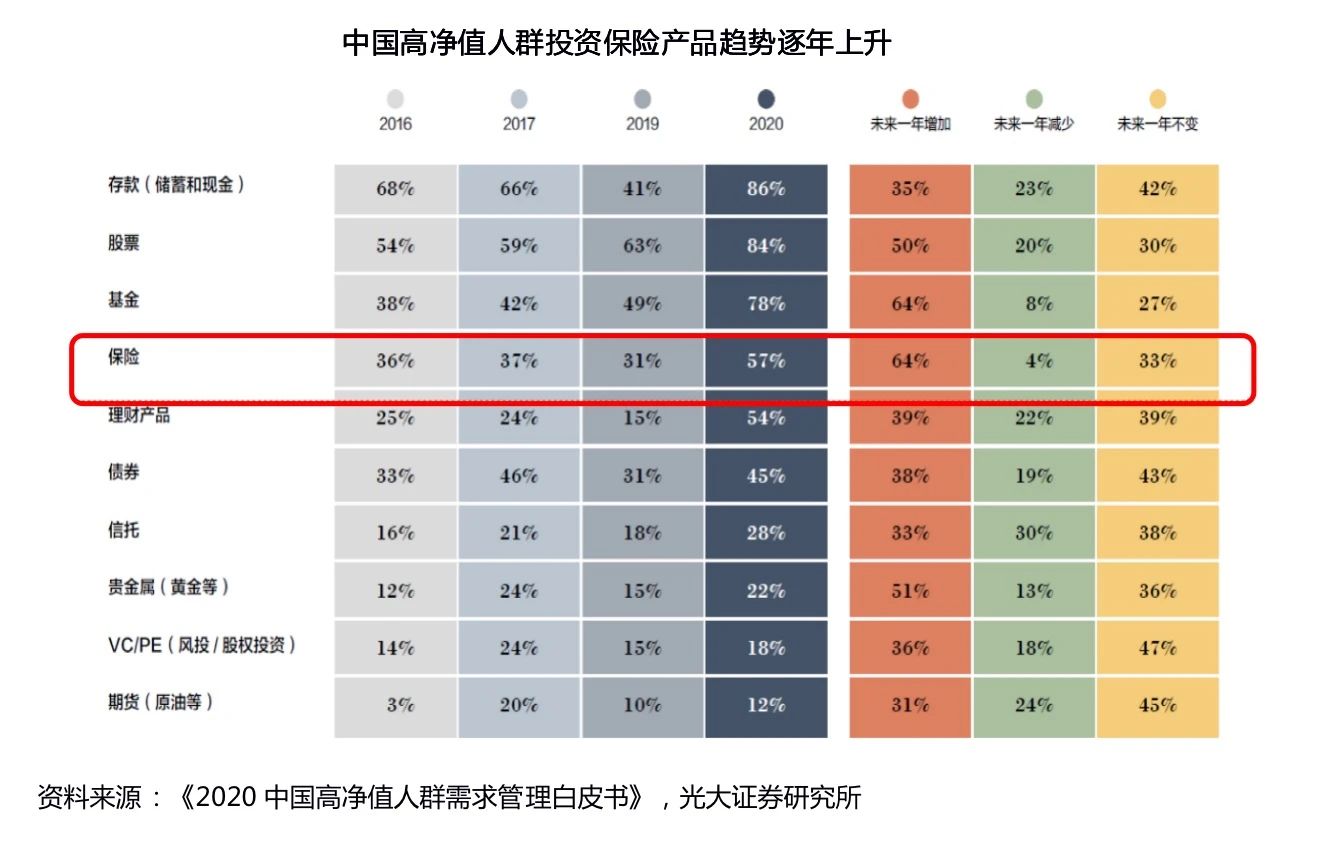

我们从《2020中国高净值人群需求管理白皮书》中也看到了相似数据,高净值人群对于保险产品的需求占比在逐年递增,并且计划未来一年增加的占比高达64%。保险行业未来发展前景可观。

激烈竞争伴随着巨大潜力,数字化转型增能效

截至2020年6月份,中国保险行业协会共有会员331家,其中包括13家保险集团(控股)公司,86家财产保险公司,89家人身保险公司,12家再保险公司,14家资产管理公司,56家保险中介机构,44家地方保险协会(含中介协会),17家保险相关机构。然而截至去年12月公布的信息,我国人均持有人身险保单数还不足1件,仅为0.8张,我国仅有1/5的人拥有长期寿险保单。可见保险市场的竞争之激烈和市场潜力之巨大。

数字化已经渗透进了我们生活的方方面面,并在改变着用户的消费习惯。通过易观千帆及其他多方数据,我们已经了解到,随着人口红利的逐步消失,我国保险从业人员整体数量放缓,几家头部险企均呈下降趋势,未来的保险代理人队伍一定是往越来越年轻化、专业化的过程演变,整体学历素质会逐步提升,能更熟练的运用互联网工具高效展业。保险公司将会继续加速保险数字化转型,通过科技赋能,构建更便捷、更高效的线上营销服务体系,拉近与用户的距离,提升线上用户体验,进一步激活线上存量潜力,为自身形成差异化优势。

建议各大险企投入更多精力关注于自身APP的运营数据,及时了解市场竞品动态,对于券商投资机构,也可以通过各行业移动应用数据表现洞察市场波动,多一个角度研究企业,把握投资机会。