2021年,我国商业银行继续深入贯彻实施数字化、智能化、开放化的创新发展理念,充分发挥运用金融科技势能完成了前中后台智能化,并将开放平台、融入场景作为重点战略。从上市银行2021年一季报、半年报披露数字来看,各家上市银行普遍重视用户,将月度活跃用户(MAU)规模作为重要绩效指标。

一、上市商业银行手机银行App发展情况

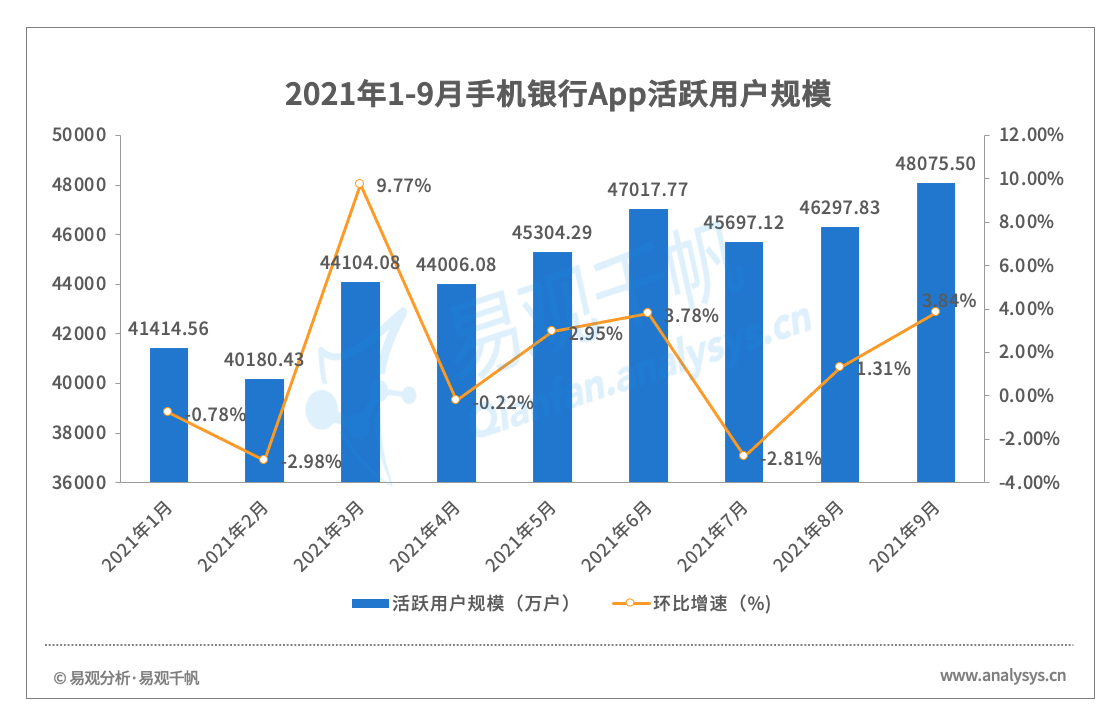

后疫情时代,手机银行成为了线上触客的最重要入口,2021年各家商业银行均通过高频迭代更新与场景服务多元化,助推手机银行活跃用户(MAU)规模从2021年1月的4.14亿增长到2021年9月的4.80亿。

从具体月份来看,一方面受益于各银行持续深化数字金融战略,手机银行App版本迭代更新加速,优化服务内容,交易渗透不断加深;另一方面,各银行在获客之后,转向精细化运营服务,且不断与高频消费场景深化合作应用,2021年3月、5月、6月、9月商业银行手机银行活跃用户(MAU)规模均取得不俗的增长。

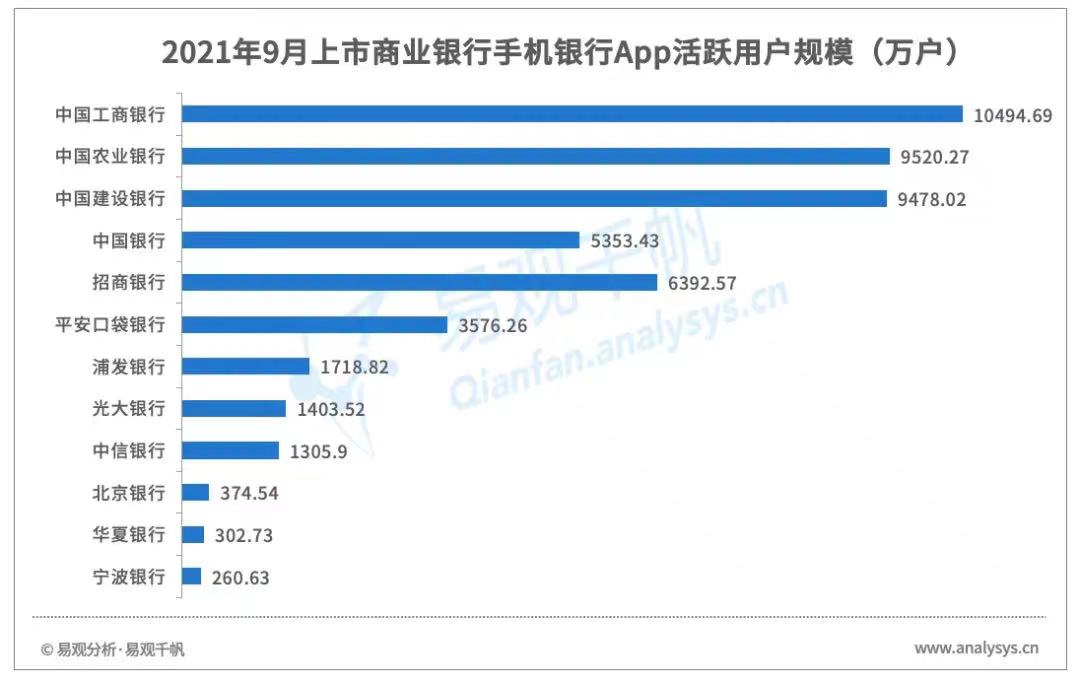

2021年,随着新技术与金融的融合和应用持续增强,科技赋能数字化转型步伐的加快,上市商业银行在探索并推进金融与场景的深度融合方面凭借着网点密集、用户基数大等优势,在手机银行发展上全面领先,呈现出国有大行“规模化增长”、全国股份制银行“强劲增长”、中小商业银行“区域特色化助力稳定增长”的态势。

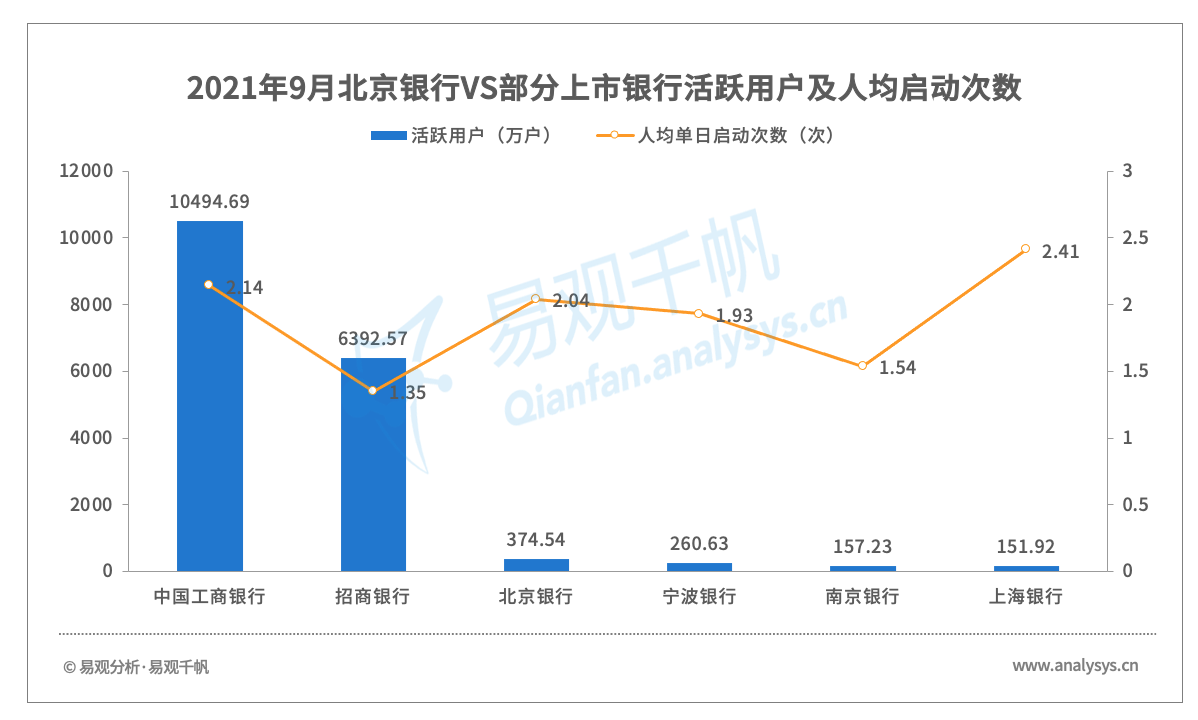

从2021年9月上市银行活跃用户数来看,国有大行中,中国工商银行、中国农业银行、中国建设银行、中国银行活跃用户规模均超过5000万,大规模领先。全国股份制银行中招商银行、平安口袋银行、浦发银行、光大银行、中信银行等股份制银行活跃用户规模均超过1200万。以北京银行为代表的中小上市银行同样表现亮眼,尤其是北京银行活跃用户规模为374.54万,超过了华夏银行等全国股份制银行,虽然在体量上不及国有及股份制大行,但是在活跃用户占比上远超国有及股份制大行平均水平。

易观分析认为,以北京银行为代表的中小上市银行不断加大创新力度,尤其是加入生活场景的布局,积极响应共同富裕、乡村振兴、适老化等国家战略,不断加大下沉市场的推广及服务能力,通过移动金融服务提升乡镇金融服务水平,推出带有地域化、用户差异化的服务。未来,随着区域化、特色化的独特平台价值集中释放,中小上市银行在活跃用户增速上仍将保持平稳较快增长的态势。

二、典型上市商业银行手机银行月活增长策略分析

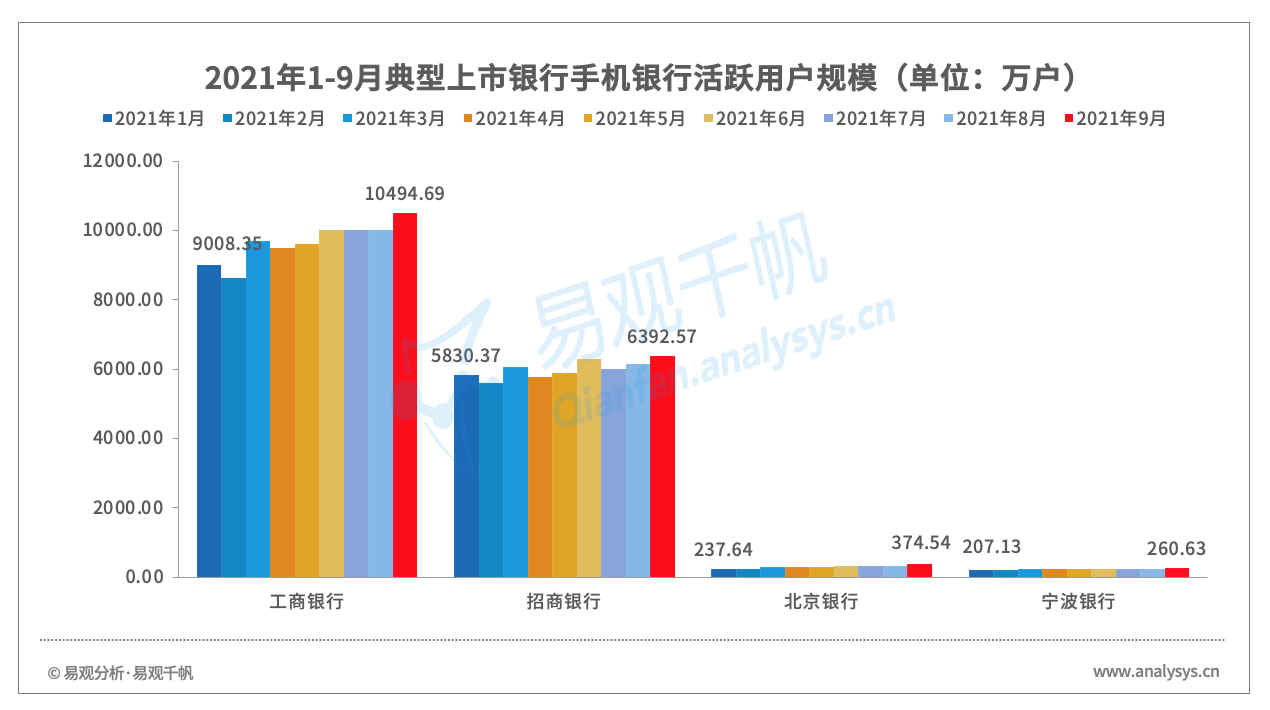

2021年各家上市银行“深耕”客户经营能力,基于金融科技应用、用户体验提升、场景应用扩展等方面的产品和服务应用成为各家银行探索的重点领域。本文选取上市银行中具有代表性的4家商业银行(中国工商银行、招商银行、北京银行、宁波银行)为研究范畴,通过系统分析上述4家商业银行2021年整体活跃用户规模及其变动情况,梳理并观察其业务发展情况、经营模式、手机银行App应用变化情况、进而展现上市银行在2021年用户经营策略并展望未来发展的方向。

2021年,中国工商银行手机银行App活跃用户(MAU)规模在6月份突破1亿。工商银行布局乡村老年及外籍客群市场,推出了“幸福生活版”,上线英文版满足外籍客户需求,助力提升县域客户、老年客户、外籍客户的活跃度。另外,工商银行手机银行为用户提供数字人民币钱包服务,数字人民币的推广给工商银行带来增量线下支付流量入口。

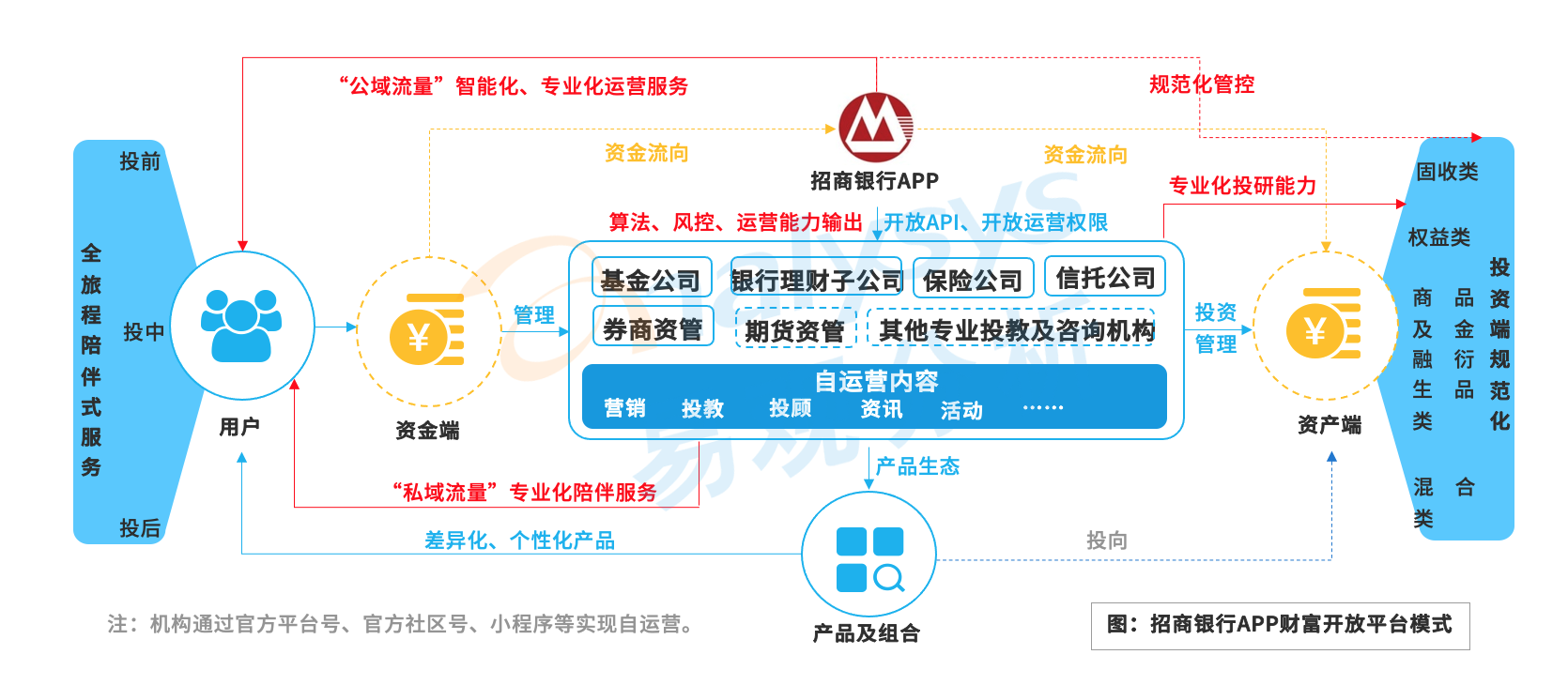

2021年,招商银行手机银行App活跃用户(MAU)规模突破6千万大关。在金融科技赋能应用创新方面,招商银行高度重视AI、区块链、大数据、云计算、信息安全、生物识别以及物联网、5G等新兴科技在手机银行上的应用,使得用户在无感知环境下更多地参与到银行业务,提升用户体验。在场景应用拓展方面,招商银行尝试财富开放平台建设,与基金公司、保险公司等建立共同运营平台,促使财富管理模式由“代销”转向平台化,为用户提供全生命周期的陪伴式服务。

2021年,北京银行手机银行App活跃用户(MAU)规模为374.54万,较年初的237.64万增长136.90万,增幅位居中小上市商业银行前列。在金融科技赋能应用创新及用户提升体验上,引入云证书、IFAA增强技术等安全手段,建设“护盾”智能交易反欺诈平台,实时监控线上交易风险,在拦截高风险交易笔数及挽回资产损失方面获得了客户及市场的认可。持续手机银行迭代建设,北京银行手机银行2021年已累计升级迭代110次,落地各类需求416个,新增100余项产品功能,重塑优化300余项业务流程。特别值得关注的是,为了更好地服务不同客群,北京银行手机银行先后推出“尊爱版”、英文版App,适应不同客群的使用习惯,提升客户分层服务能力;重构财富版块,为财富客群打造线上财富顾问专享服务,同步推出全新资讯频道,配备智能产品推荐,形成了“金融+资讯”多元服务体系。

此外,在场景拓展方面,北京银行手机银行App上线了“饭票、影票、机票、酒店、景点、打车等多项生活服务”,借此拉动低频金融需求的增长,旨在带动用户活跃,做大、做活外部流量。值得一提的是北京银行在手机银行中推出“北京地区专属”等功能区域,提供医保关联服务,为北京市城乡居民和灵活就业人员开通手机银行端保险缴费渠道,北京银行上线这些个性化的带有差异性的便民利民服务能更好的深入用户,提升体验。

2021年,宁波银行手机银行App活跃用户(MAU)规模突破260万。在金融科技赋能应用创新方面,宁波银行坚定不移地实施大零售战略,通过借助金融科技,加快完善线上化、场景化、智能化服务布局,以数字化转型强化专业化服务能力,不断延伸客户经营触点,增加客户黏性。在客户体验方面,宁波银行手机银行进行了不同程度的改版升级,优化了一些交互体验及功能体验,如在手机银行设计上突出了信用卡以及理财功能,在平台功能板块上融入年轻人重视的带有社交互动元素内容,例如话题PK、热门资讯、优惠活动等内容。在场景应用拓展方面,宁波银行采用“线上金融产品+生活场景”相融合的线上运营模式,构建出了生活缴费、交通出行、电商购物等一系列场景,对用户能够起到一定便捷体验效果。

综上,加大宣传和优惠力度、完善金融服务等都是上市商业银行提升手机银行月活跃用户的常规操作。未来已来,创新科技的开发和应用将成为手机银行月活跃用户(MAU)规模提升的根本,只有紧跟金融科技的发展步伐,围绕用户旅程,提供更全面的金融服务和生活类非金融服务,持续优化运营生态和服务内容,方能在手机银行存量用户争夺中占据制高点。

三、手机银行市场动态监测:以北京银行等发展较好的中小上市银行为例

(一)用户活跃:北京银行用户粘性相对较好

从月活跃用户(MAU)规模来看,全国性银行尤其是国有上市银行手机银行具有绝对用户规模优势;中小上市商业银行中,北京银行位居前列。从人均启动次数来看,北京银行人均单日启动次数为2.04次,远高于招商银行(1.35次)、宁波银行(1.93次)、南京银行(1.54次),北京银行用户粘性更具优势。

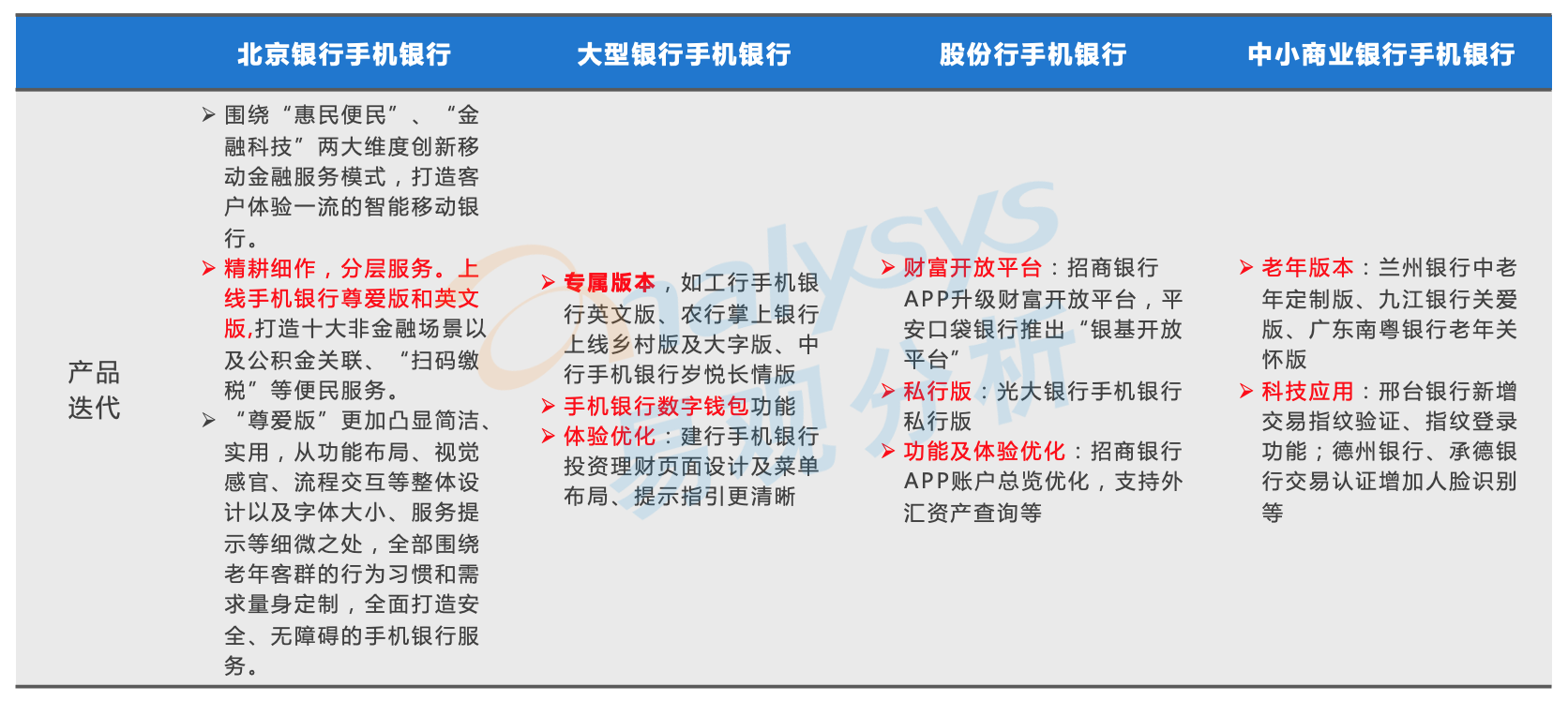

(二)产品迭代:北京银行科技加码,聚焦高频场景建设,精耕细作,分层服务

北京银行加速创新推进“智慧金融”建设,具体体现在通过手机银行功能和服务的不断迭代升级,积极推动零售业务移动转型发展,推出了饭票、影票、机票、酒店等高频场景的建设,同时稳步推进网上银行发展创新,打造更加精细化、数字化、专业化、敏捷化、高质量的智慧金融体系,为用户提供一站式服务平台。此外,除了标准版App外,为满足老年客群需要,北京银行还推出了字体更大、操作便捷,能一键呼叫客服的“尊爱版”App,推进适老化服务;为满足外籍人士使用习惯,推出英文版App,提升国际化品牌形象。同业手机银行重点打造专属版本及财富开放平台。

(三)场景拓展:北京银行直连小程序使用场景,构建“获客-活客”的价值闭环

2021年,商业银行手机银行除财富开放平台、老年版本等功能创新外,手机银行还逐步强化安全认证,包括数字证书、交易指纹验证、交易人脸识别验证等,如工行手机银行支持下载数字证书,下载后即可享受免介质一键大额转账。

北京银行积极布局互联网平台的小程序建设,将服务开放到互联网生态中,除已上线的微信端“北京银行微银行”小程序外,计划还将在3-4个互联网平台上线北京银行小程序,为客户提供高频次、低门槛、差异化的服务同时,帮助银行引流导流,拓宽获客渠道:一方面,通过小程序分为引导客户下载App,促进手机银行的下载量提升;另一方面,将手机App中部分高负载,或高频、轻量化的功能引导至小程序生态,降低手机银行App的负载,同时利用互联网平台轻便、快捷的特点提升用户粘性和体验。

(四)营销活动:北京银行分客群策划营销活动,重在提升活跃及资产规模

2021年,各行手机银行普遍采用分客群营销的方式,提升特定客群的活跃。同时,针对重点业务/场景上线专属营销活动。另外, 打造手机银行营销品牌、虚拟营销权益激励、分行本地化活动、日常消费常态化营销活动。

招商银行App活动密集度强,持续针对分客群、理财、支付、饭票影票政务服务场景开展营销活动;江苏银行开展了如“签到领苏银豆:手机银行用户签到可获奖励”、“约惠星期五:定点开展秒杀活动”、“天天抽好运:手机银行用户可抽奖”、支付首绑有礼等营销活动。

北京银行围绕手机银行的衣食住行生活场景,打造“品牌宠粉日”系列活动,形成用户长期记忆。包括周三福利日、周四美食日和周五观影日,一方面激励用户注册开户、维持稳定的用户活跃;另一方面,通过多维度交叉分析活跃用户(MAU),充分融合业务场景,进一步向细分客群下沉,搭建完整的营销模型体系,精准识别客户财富管理需求和风险偏好,带动零售板块较为核心的财富管理业务规模(AUM)快速增长。

得益于网联携手银行、第三方支付机构上线的一键绑卡功能,支持由银行作为发起方,通过网联平台完成与第三方支付机构的信息交互,实现客户身份认证与签约绑卡。另外,由于第三方支付机构具有流量、市占率、场景等优势,银行难以撼动其地位,核心诉求转为提高本行卡在第三方支付机构的绑卡率,所以,很多手机银行纷纷上线一键绑卡功能,并推出绑卡送现金红包、积分等奖励活动。

如客户通过招商银行APP一键绑卡功能,用户招行借记卡在支付宝、微信、京东支付、美团支付、拼多多支付、合众易宝六家机构中的任意两家完成首次绑定绑卡,即可获得5元现金红包。北京银行绑京行卡,享京行惠--通过支付宝、微信支付、京东支付首次绑定北京银行借记卡,可享首笔订单立减10元优惠。

通过对手机银行市场动态监测发现,随着互联网流量时代的终结,各家银行积极拥抱新技术,手机银行的运营开始从规模型向运营型转变,不可否认,国有大型商业银行以及股份制银行在手机银行运营方面具有强大的客户基础与优势,但以北京银行为代表的中小上市银行前瞻性地以渠道创新赋能零售业务转型发展,在用户精细化运营方面持续发力,凭借“精耕细作,便民惠民、丰富场景、智慧运营、深入用户、提升体验”等特色运营实践使得其在手机月活跃用户(MAU)规模上取得快速增长。这也充分证明,只有通过不断加大科技创新力度,实现更智能、更多场景覆盖、更多功能实惠才能切实提高手机银行的渗透能力,进一步提高用户黏性,增强银行与用户的互动,真正成为社会公众生活中不可缺少的工具之一。

未来,以北京银行为代表的中小上市银行将继续秉承移动转型发展理念,不断深化线上渠道建设,不忘初心,关注民生,以科技之力驱动金融赋能,让银行服务变得更轻盈、更亲和、更下沉、更有温度,让手机银行成为用户享受银行服务的第一触点。