一、商业银行手机银行用户体验发展现状

自2018年开始,手机银行已超越线下网点成为触达客户最有效的渠道,对于手机银行而言,用户体验决定AUM提升效果,在应用内部,除提供最基本的功能服务外,充分考虑用户在使用过程中的行为以及心理感受,有助于品牌价值的传递,及用户忠诚度及转化率的提升。研究表明,打造良好的用户体验可以提升销售能力30%~50%,因此,各家商业银行都在持续不断优化手机银行用户体验。

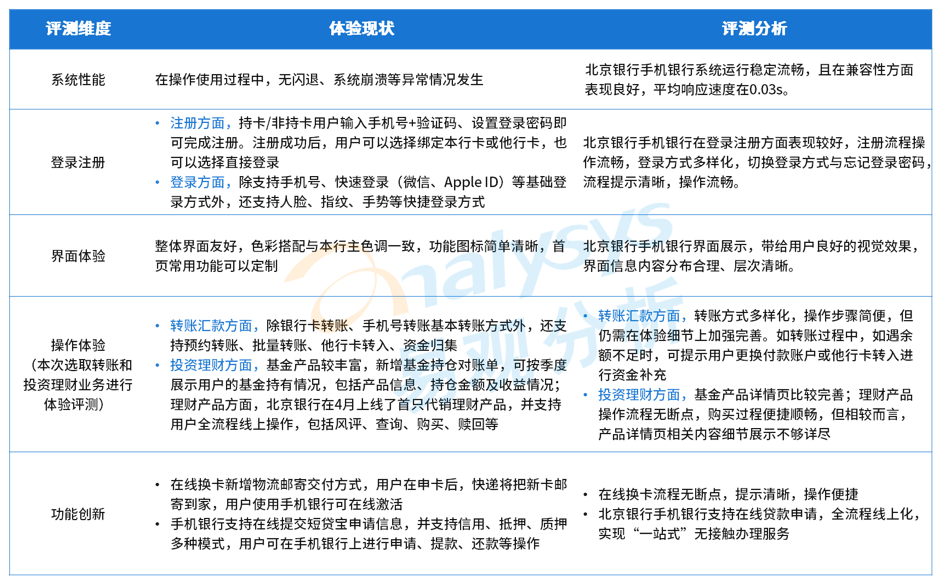

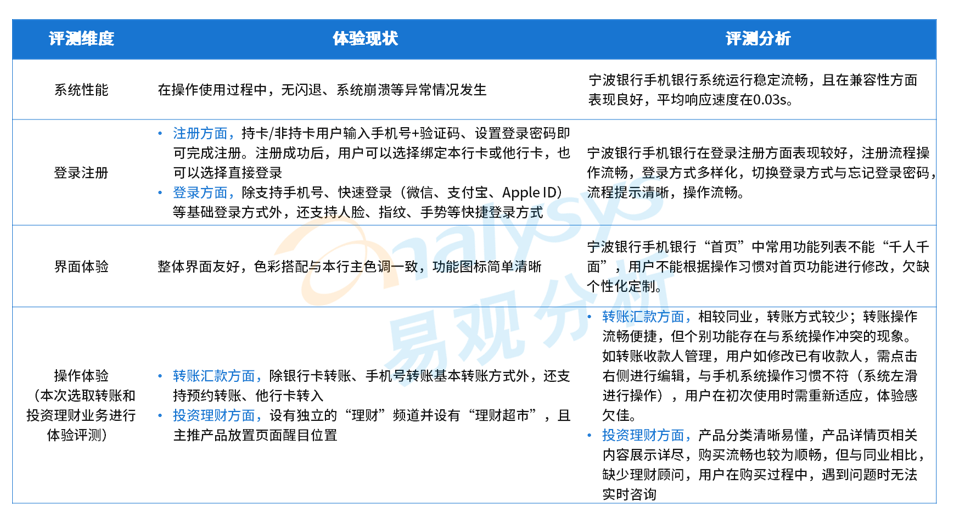

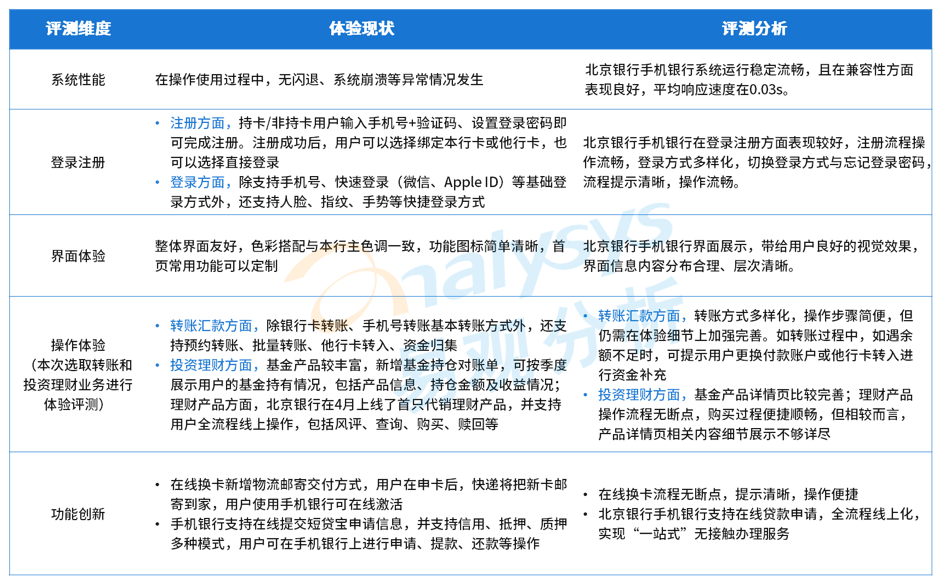

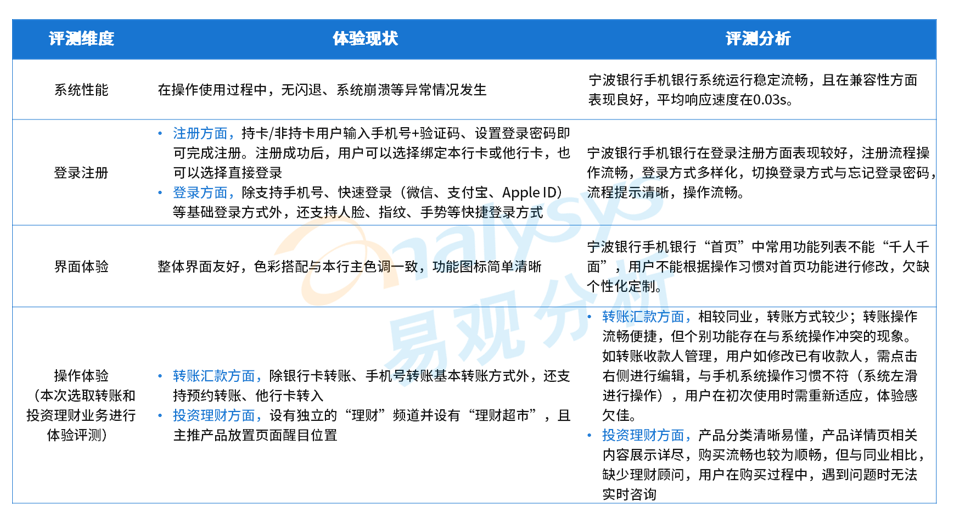

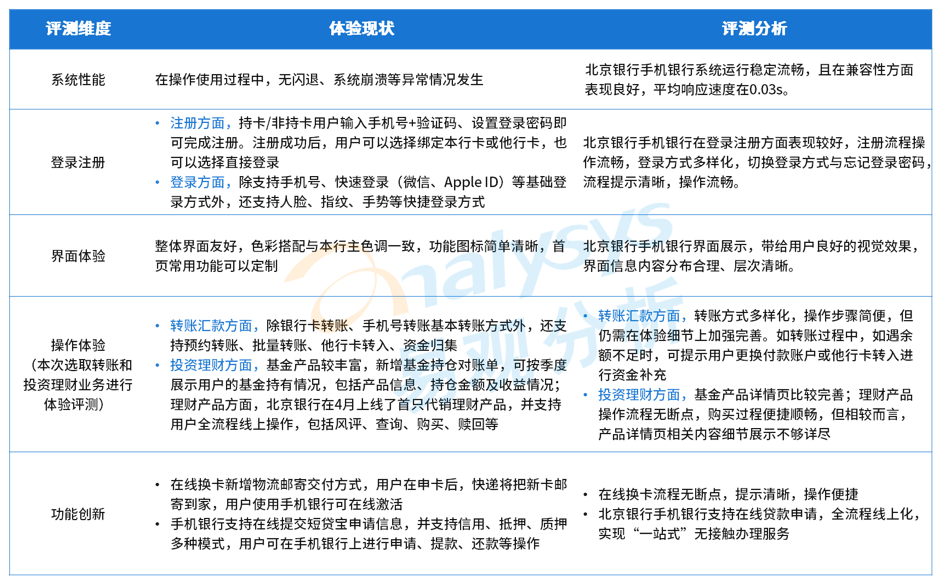

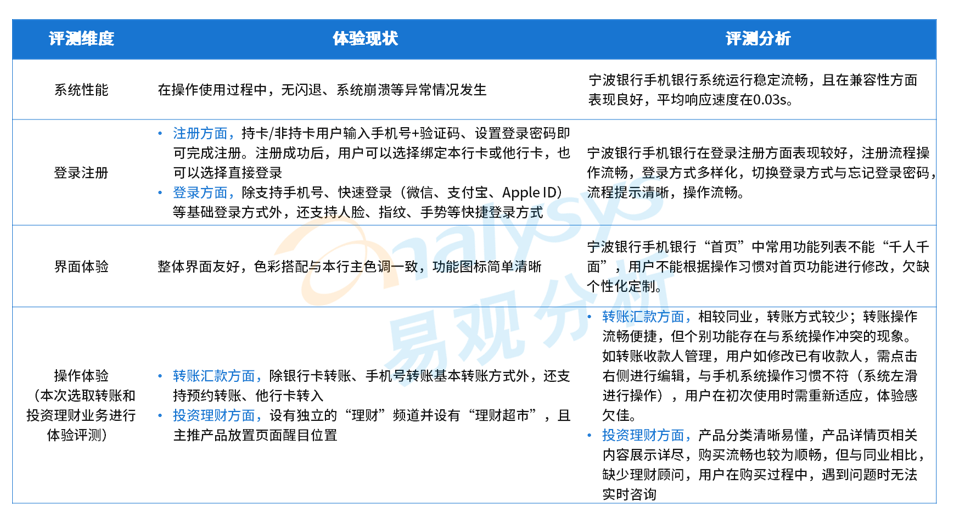

以工商银行为代表的国有大行,在手机银行用户体验方面持续提升。2021年11月工商银行发布手机银行7.0版,新版手机银行在财富、服务、个性、互动、权益等方面实现全方位升级,其功能体验相较于之前版本,在服务体验和功能体验方面,均有较大幅度的提升。如以用户全旅程视角,联通远程坐席、用户经理服务,形成线上线下一体化服务体系。以用户全生命周期为主线,提供“投前-投中-投后”财富陪伴服务,在为用户创造价值过程中,实现手机银行自身的价值成长。以招商银行为代表的股份制银行,用科技手段,不断提升用户体验。2020年12月招商银行发布的9.0版被定义为招商银行APP的“新基建”,以中台的数字化、智能化、平台化和集约化,为用户打造极致体验,为全行经营赋能。如9.0版本对收支功能升级,通过机器学习和海量的数据清洗,对交易报文里的原始交易对手进行了系统性翻译,将“滴滴出行”替代“北京小桔科技有限公司”等,让用户对每一分钱的去向一目了然。此外,招行通过科技力量对用户体验进行监测与管理,搭建了“风铃”系统,将行内20多个系统打通,从用户视角出发,集中3万余个埋点数据、1200余项体验指标,形成了完善的“零售客户体验监测仪表盘”。以北京银行为代表的中小上市商业银行,在用户体验方面持续探索。北京银行为了更好地从用户视角理解和推出产品,促进数字化业务创新发展,组建了专业化的用户体验团队,并结合业界专家、咨询机构等先进经验,制定并实行完善的用户体验体系标准及工作机制。据悉,北京银行京彩生活APP中的产品上线过程中,都会从用户实际需求出发,基于业务旅程制定体验指标体系,通过内部产品全生命周期体验监测,以及外部对标和用户调研等方式,深度挖掘客户痛点及设计机会点,实现产品服务的最优体验。近两年,北京银行不断从用户视角出发,除金融服务外,还从政务惠民、城市出行、工会服务、医疗保障、便民缴费等方面持续优化泛金融场景体验,满足工会、医疗等不同客群的差异性需求;推出“尊爱版”利用大字体、方块化大按键方便老年客户操作,尽享便捷数字化服务;打造英文版APP,设计符合其使用习惯的交互动线和视觉效果,助力北京银行个人金融服务“走出去”;核心功能支持信息无障碍信息适配,帮助视障用户顺畅享受移动金融服务,让北京银行的数字化金融服务更有温度。近年来,手机银行已成为用户选择办理银行业务的主要渠道,但研究发现,用户使用手机银行的过程中,在关注产品、服务、场景的同时,更加关注在实际操作过程中的交互体验、可用性和易操作性。因此,本文将进一步从实操角度出发,随机选取北京银行和宁波银行为对象,针对系统性能、登录注册、界面体验、使用体验等方面,进行手机银行用户体验部分功能评测。

北京银行手机银行“京彩生活”,用户体验较之前有大幅度提升,整体操作比较流畅,交互体验较简约,功能多样可满足用户需求,据了解,北京银行增设了专门的体验组织架构,引入科学方法论,系统性地搭建用户体验管理体系,从专家走查、客户声音、行为数据分析、业务旅程重塑、体验监测平台五个维度融入手机银行的开发过程中。

宁波银行手机银行,在用户体验方面有所提升,但在产品个性化、产品功能维度等方面还需加强迭代升级速度。

总体来说,随着用户对银行服务的期望不断转变和提升,商业银行近两年在用户体验方面均有所改善,都不同程度的进行改版升级,优化了一些交互体验及功能体验,操作也比较流畅,服务场景也更加多样化。但仍存在提升空间,需在用户体验方面持续的改进优化,以用户为中心,在构建特色的服务场景的同时,从用户旅程出发,进一步细化颗粒度,在体验细节上加强完善。在经济“新常态”的当下,商业银行的利润空间收窄,用户运营成本增加,获客、留存、盘活作为用户经营能力建设的核心目标,而手机银作为商业银行最重要的触客渠道,提升其用户体验也就成为了实现用户价值增长的必然要求。易观分析认为,体验的好坏不仅会影响用户对商业银行的品牌认知,关系着用户对商业银行的忠诚度和信任感。同时,手机银行用户体验也是商业银行创新发展的重要切入点,用户体验反馈的数据作用于银行组织变革、产品设计、流程改造和服务创新中,能够创造巨大价值。因此,商业银行建立内部用户体验团队,做好用户体验管理的同时,持续优化迭代手机银行用户体验,才能更有利于促使用户持续地使用和留存,推动商业银行数字化转型发展。