- 国有大行发挥物理渠道和线上渠道双线优势,总体客户规模最大,且具有较强的增长潜力;股份制银行拓客意愿积极,规模保持了稳定增长;区域银行总体客户规模较小;互联网银行专注小微金融的特征使其积累了一批固定客群,在客户规模上不逊于头部股份制银行。

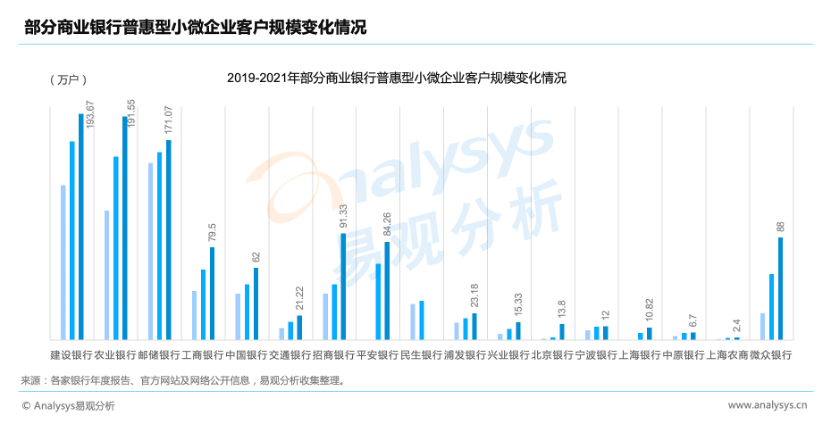

图1:部分商业银行普惠型小微企业客户规模变化情况

国有银行凭借自身庞大的客户资源、网点数量优势,加大客户下沉和拓展的力度,近几年普惠金融客户规模增速明显,在对40家上市银行小微企业客户规模进行汇总后发现,国有银行的客户总体规模约为股份制银行的2倍,是区域银行的4倍以上。从六大国有银行的情况来看,建设银行、农业银行、邮储银行普惠型小微企业客户数量自2019年起就达到100万户以上,农业银行和建设银行在2021年均接近了200万户。从近三年的客户规模增长情况来看,三家银行也保持了较好的增长潜力,也与工商银行、中国银行、交通银行拉开了一定差距。农业银行在成长性上的表现更加强劲,客户规模的年平均增速达到了30%以上。股份制银行客户规模增长稳定,招商银行、平安银行的小微企业客户规模相对更大,并且保持了较快的增长速度。区域银行由于地域和自身资源的限制,客户总体规模与国有和股份制银行差距较大,但北京银行、上海银行保持了较快增速,体现了较好的拓客能力。而互联网银行基于自身的发展定位,微众银行长期专注于小微企业和普罗大众的金融服务,沉淀了一批固定客群,在客户数量上与头部股份制银行的规模相当。

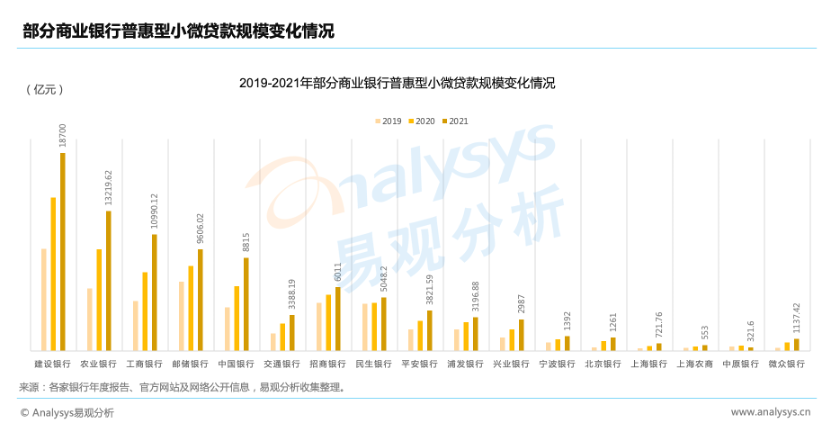

- 商业银行贷款规模均呈现梯队化趋势,国有银行推动增量扩面,普惠小微贷款规模的“头雁”效应明显;头部股份制银行积极提升服务能力,加大信贷结构的优化调整,小微贷款规模稳居第二梯队;区域银行侧重对地方经济的支持,小微贷款规模保持了稳定增长,但总量仍有较大差距。

图2:部分商业银行普惠型小微贷款规模变化情况

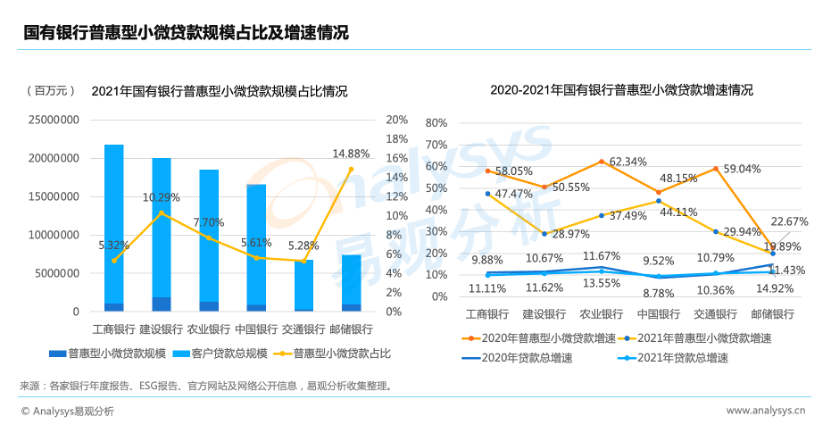

从贷款规模的具体数据来看,在2019年股份制银行与国有银行并没有非常大的差距,但从2020-2021年期间,基于政策导向和对大型商业银行贷款增速的刚性要求,国有银行加大向普惠金融领域的贷款投放力度,与股份制银行之间明显拉开了距离,大行的“头雁”效应明显。截至2021年末,国有银行普惠型小微贷款的总体规模已经遥遥领先,达到6.47万亿元。其中,建设银行、农业银行、工商银行的贷款规模均超过1万亿,邮储银行和中国银行紧随其后,稳居第一梯队。交通银行基于自身体量因素,贷款余额相对较小。股份制银行中,招商银行、民生银行、平安银行增速较快,贷款规模已经超过交通银行,并与浦发银行、兴业银行同处第二梯队;城商行、农商行侧重围绕地方经济、县域经济、三农领域进行贷款投放,三年来均保持了稳定增长,但贷款总体规模较小,与国有和股份制银行差距明显。图3:国有普惠型小微贷款规模占比及增速情况

从2021年普惠型小微贷款占客户贷款总规模比重的情况来看,六家国有银行平均占比为8.18%。其中,邮储银行普惠型小微贷款的占比最高,达到了14.88%,建设银行的占比也在10%以上。六家银行中占比最低的是交通银行,普惠型小微贷款占到总规模的5.28%。从近两年的规模增速情况来看,国有银行普惠型小微贷款的平均增速均明显高于贷款总增速,体现了国有银行在“两增两控”要求下扶持小微企业的积极态度,其中工商银行、农业银行、中国银行平均增速达到45%以上。

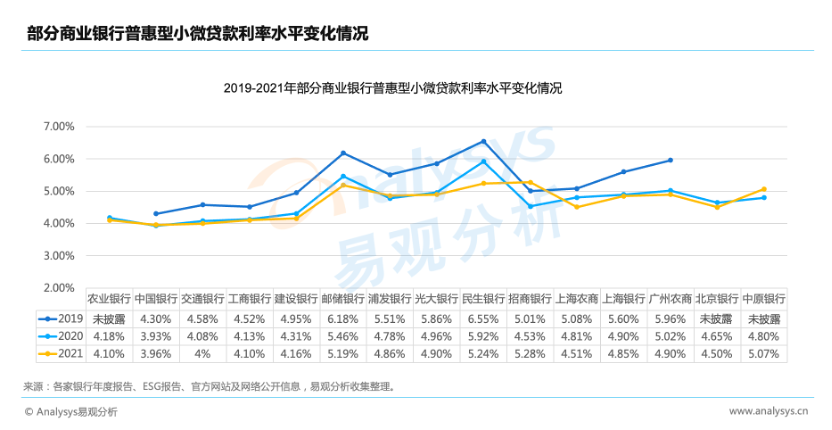

- 国有银行在对小微企业的贷款利率定价、减费让利方面有更强的主导能力,可以给予小微企业更大力度的扶持;区域银行充分利用央行货币政策工具,能够稳步降低小微企业融资成本;股份制银行在这方面缺乏足够动力,基于收益和风险管理要求,难以真正突破定价。

图4:部分商业银行普惠型小微贷款利率水平

从商业银行贷款定价方面来看,国有银行凭借资源储备丰厚、资金成本低的优势,对贷款定价水平拥有更强的主导权,可以更大力度支持小微企业融资成本的压降,因此普惠型小微贷款平均投放利率明显低于股份制银行和区域银行,六家国有银行中,中国银行总体投放贷款利率最低,2021年降至3.96%,交通银行、工商银行、农业银行、建设银行2021年投放的普惠型小微贷款利率均在4.2%以内,六大行中仅有邮储银行的小微企业融资成本较高,近三年贷款利率均在5%以上。区域银行受到央行货币政策工具的惠及,也可以一定程度上控制利率水平,近三年利率水平保持稳步降低,北京银行、上海农商银行充分运用央行支小再贷款、支持信用贷款和延期还本付息政策工具,实现提质降本,2021年均已降至4.5%左右;股份制银行一方面出于对业务风险考量,另一方面由于资金成本较高,利率水平对信贷业务的收益影响较大,虽然总体上进行了利率的控制,但从长期看来仍然缺乏足够的动力,部分银行在2021年出现了利率增加的情况。

- 普惠口径不良率略高于贷款平均不良率,但各家银行积极运用数字化风控手段,普惠贷款的资产质量总体控制在合理水平内。

图5:部分商业银行普惠型小微贷款不良率水平分布情况

由于银行年报中,普惠型小微贷款不良率的数据披露较少,因此暂未进行同业对标分析,但从一些已披露银行的不良率水平总体分布情况来看,商业银行通过引入大数据、智能风控模型等金融科技工具,加强风控水平,保障普惠金融的资产质量,虽然近三年商业银行普惠型小微贷款的不良率整体略高于贷款平均不良率,但基本控制在监管规定的3%容忍度之内,且呈现逐年下降的特征,体现了数字化风控带来的积极作用。另外,互联网银行在客户结构上以小微企业和零售客户为主,并且基于自有的场景平台,沉淀了海量的客户行为数据,有利于其优化风控模型,基于自身定位和发展根基,互联网银行比较善于利用数字技术来构建全流程的线上化风控体系。

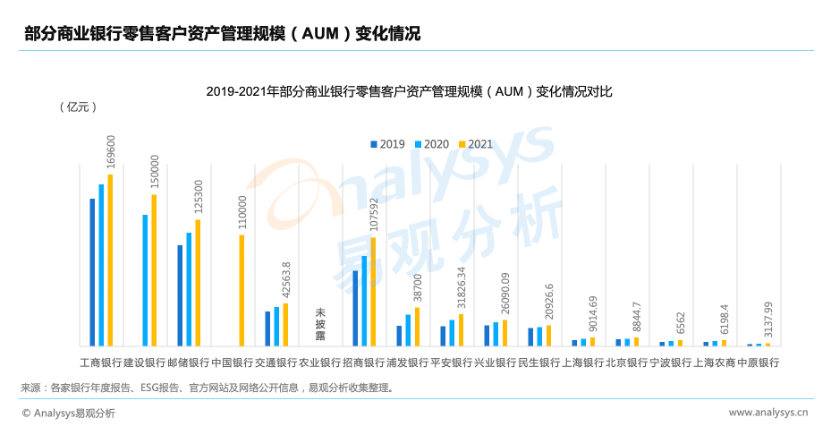

- 在零售客户资产管理规模方面,仍然是由国有银行领跑,招商银行突破10万亿大关进入行业前列;头部股份制银行稳定保持在第二梯队;区域银行中,北京银行及长三角地区的银行表现较好,体现了深耕本地客户,打造特色化零售金融服务的价值。

图6:部分商业银行零售客户资产管理规模(AUM)变化情况

在零售客户资产管理规模方面,国有银行凭借庞大的客户基础和近年来对财务管理经营的重视,仍然占据了最大份额,除了农业银行未在财报中披露相关数据外,工商银行、建设银行、邮储银行、中国银行的AUM均超过了10万亿元,增速稳定;在股份制银行中,招商银行在2021年的AUM突破了10万亿,与同类型银行拉开了较大差距,并且已经超过交通银行,跻身行业第一梯队,此外浦发银行、平安银行、兴业银行、民生银行等头部的股份制银行也保持了较好的增长潜力,零售客户资产管理规模均达到2万亿以上。城商、农商行中,上海银行、宁波银行、上海农商银行等长三角区域的银行在AUM上的表现较好,北京银行近三年的零售资产管理规模也有明显增长,有望在未来突破万亿大关,但区域银行受制于客户体量和区域因素,竞争能力仍然与股份制银行相差较大。

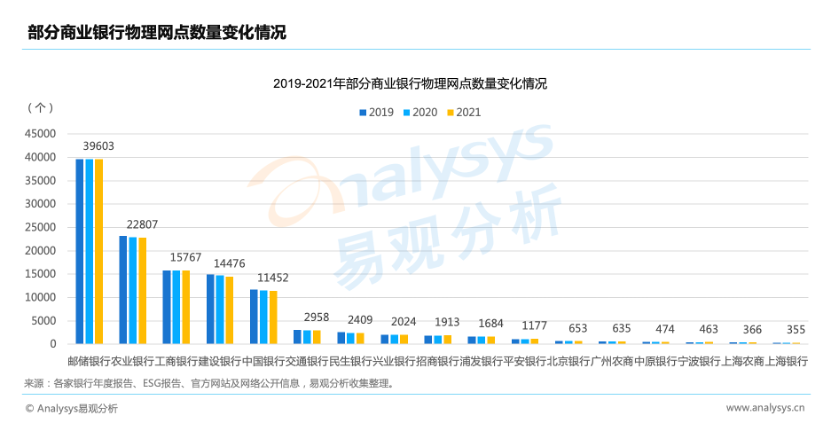

- 国有银行物理网点总数最多,分布最广,能够充分满足县域、乡镇的线下服务需求,邮储银行位列系统内第一;股份制银行和区域银行基本围绕经济区划原则进行网点布局,并通过村镇银行向县域地区提供服务支持。

图7:部分商业银行物理网点数量变化情况

普惠金融的客群结构的下沉化,也决定了客户对物理网点的需求要高于其他人群,特别是在县域和乡镇,线下渠道的服务能力可以直接体现普惠金融的公平性和可得性。从可服务网点的数量看,在六家国有银行中,除交通银行体量较小外,其余网点数量均超过了1万家。邮储银行定位于服务三农、城乡居民和中小企业,网点数量位居系统内第一,2021年拥有遍布城乡的近4万家网点,充分保障了线下服务能力;建设银行的1.4万余家网点中,有3340个营业网点位于乡镇、科技城、园区、农林场,2021年新设31个营业网点中,县域新设网点占到20个,并进驻了13个空白县,进一步提高了县域覆盖率;股份制银行网点数量变化不大,近几年通过网点的优化撤并,更多向战略核心地区布局,其中网点数量最多的是民生银行,通过建立高效的分销网络,实现了在内地所有省份的网点布局;区域银行的网点分布以深耕本地、向周边辐射状分布为主,北京银行在深耕首都市场的同时,加快向长三角、珠三角地区布放网点资源,网点数量排在城商行前列,以区域为目标拓展网点的意愿明确。1.优化普惠金融客群结构,利用产业链和场景生态导流获客探索轻型化、批量化的获客模式,通过产业链的传导作用触达上下游客户,通过各类场景生态圈的构建实现导流,让银行能够以更优的运营成本获客。在服务策略的选择上,除了提供各类贷款产品,还可以为客户提供综合性的金融服务,提高普惠客群发代扣、财富管理、法务等方面的深层次需求,优化银行的营收结构,可以为客户提供更低的融资成本,形成业务成本和收益的良性循环。2.建立全流程的数字化风控体系,防范化解小微企业信用风险数字技术在扩充信用信息、防范金融风险、评价客户信用等方面能够带来直接、突出的作用。打造可持续发展的成功路径,可以首先以普惠金融资产质量的实质性改善为目标,从制度保障体系建设、风险管理体系搭建、数据管理体系建设等方面入手,建立客群分层分类的信用评级模型、风险量化模型、线上贷款策略,形成业务规划、客群定位、渠道选择、客户准入、审查审批、贷后管理等全流程的数字化风控体系,提高发放信用贷款的意愿,释放流动性的同时满足风险成本可控的目标,搭建好可持续发展的技术底座。3.利用数字技术赋能管理的精细化,推动普惠金融成果的复制和共建商业银行利用金融科技赋能普惠金融,需要结合自身情况选择合适的管理策略,可加强银行与政府和其他官方机构、银行与银行、银行与金融科技公司的合作,进行普惠金融场景的打造,加强数据的安全共享和流通,利用各自优势构建多方共赢、风险共担的可持续发展体系。领先的国有银行和股份制银行可输出先进经验和技术成果,推动建立行业标准,更好地进行数据要素的赋能;利用资源优势与政府部门共建金融服务云平台,联合其他金融机构、组织和企业入驻,进行数据对接和信息打通,实现云上融资模式。中小银行可探索和大型银行、金融科技公司的合作,发挥区域特色,探索与地方政府部门共建数据共享和资金撮合平台,发挥平台化作用。本文内容摘自易观分析近期发布的《中国商业银行普惠金融可持续发展能力评价2022》