今年以来,全面促进市场加速活力恢复成为政府重要目标,基于此,国家发改委、商务部、工信部等机构在各大工作会议上多次强调“扩内需,促消费”相关内容,并陆续出台了系列政策措施,其中“信用消费”被反复提及:一方面,提出要加强金融对消费领域的支持,推动合理增加消费信贷,缓解消费压力,让居民能消费;另一方面,指出要增强消费信用体系建设,完善信用消费相关政策,改善信用消费环境,让居民愿消费。

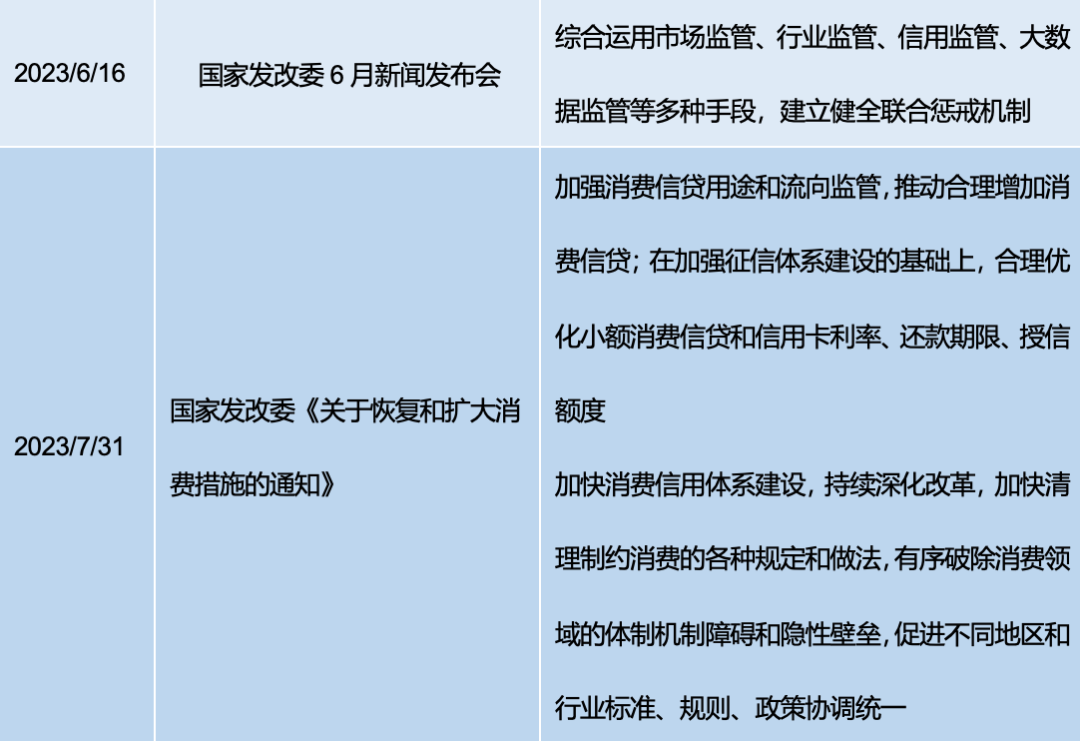

结合具体政策及会议讲话,促进信用消费方面,政府一是要求金融机构合理增加信用消费相关产品,二是要求金融机构优化信贷利率、授信额度等。在今年初,国务院总理在常务会议中就提出“要求各类消金机构合理增加消费信贷”,释放出要借力信用消费拉动市场加速恢复的信号。接着,中国人民银行货币政策委员会2023年第一季度例会中也强调,要“推动个人消费信贷成本稳中有降,优化大宗消费品和社会服务领域消费金融服务”。同时,国务院印发的《关于推进社会信用体系建设高质量发展促进形成新发展格局的意见》中明确指出,要“鼓励探索运用信用手段释放消费潜力,在医疗、养老、家政、旅游、购物等领域实施‘信用+工程’”。此外,国家发改委在《关于恢复和扩大消费的措施》中明确强调,“在加强征信体系建设的基础上,合理优化小额消费信贷和信用卡利率、还款期限、授信额度”。

改善信用环境方面,政府一是强调对信用体系建设的完善,二是强调对信用监管的加强。在今年一季度,十四届全国人大一次会议中的政府工作报告中提出,要“推进社会信用体系建设”。随后,国家发改委,国家税务总局以及国务院等机构,分别在发布会上强调,要推动涉企信用信息整合共享,持续健全动态“信用+风险”的监管体系,加大信用信息公示、失信约束、联合惩戒力度,优化社会信用等市场基础制度,以及加快社会信用体系建设法立法进程,完善社会信用体系,打造高质量社会信用环境等。此外,国务院办公厅发布的《关于进一步释放消费潜力促进消费持续恢复的意见》中同样提出,要“加快消费信用体系建设,推进信用分级分类监管,组织开展诚信计量示范活动,依法依规实施失信惩戒”。

表 1‑1 2023年上半年信用消费相关政策及会议内容

数据来源:政府官网·易观分析整理

易观分析认为,当前,在整体经济下行的大环境下,合理推动信用消费,可以有效促进消费者需求释放,助力市场活力加速恢复。随着政府对发展信用消费的重视提高,各类信用消费相关支持政策以及规范政策陆续出台,构建以信用为基础的新型监管机制的新业态新模式将加速,也将进一步推动市场信用消费相关产业逐步布局发展。

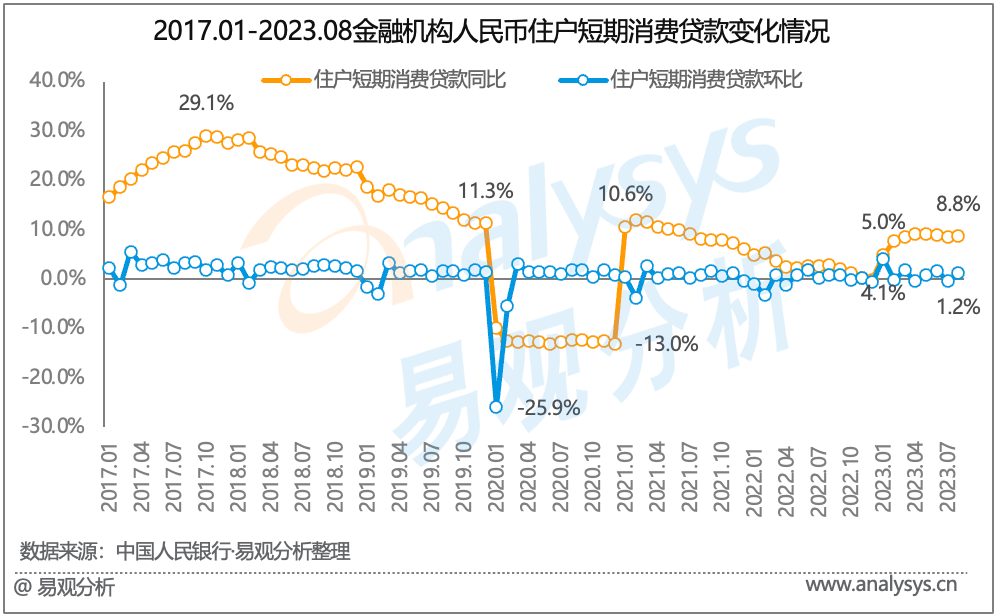

居民短期消费贷款规模上升,今年6月总额突破10万亿

住户短期消费贷款主要用于住房贷款以外的日常生活消费,能在一定程度上反映中国信用消费市场发展情况。据中国人民银行数据,住户短期消费贷款同比增速自2017年达到峰值以后呈现持续下降态势,受疫情影响,2020年同比增速甚至为负,21年初居民短期消费贷款同比速率回升为正后又持续下降,直到22年末疫情防控放开后,2023年住户消费贷款同比增速开始止跌回升,到今年6月,人民币居民短期消费贷款总额突破10万亿元,今年8月,同比增速达到8.8%,环比增速达到1.2%,总额达到102,277.5亿元。

图 2‑1 2017.01-2023.08 金融机构人民币住户短期消费贷款变化情况

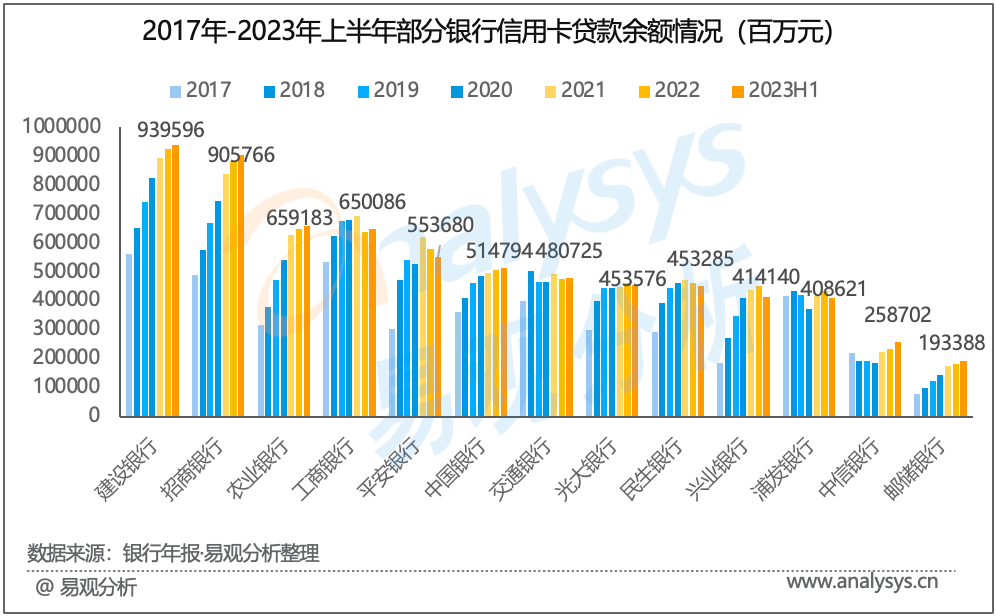

从国有行及股份行信贷余额来看,多数银行自2020年以来增速总体趋缓,部分银行信贷余额呈下降趋势,其中工行、平安、交行、民生2022年的信贷余额相较2021年下降,平安、光大、民生、兴业、浦发今年上半年信贷余额相较2022年下降。到今年上半年,建行和招行信贷余额突破了9千亿元,农行和工行达到了6千亿元,平安和中国银行达到了5千亿元。

图 2‑2 2017-2023H1 部分银行信用卡贷款余额情况

易观分析认为,居民积累的消费需求释放,同时多部刺激消费政策出台,共同促进了居民短期消费贷款同比增速回升,此外,虽然当前居民对待信用消费态度更加谨慎,对信用市场整体提出更多挑战,但是合理的信用消费也能一定程度上缓解当前压力,也是信贷市场的机遇。

技术助力信用消费生态升级,加速推动信用服务线上发展

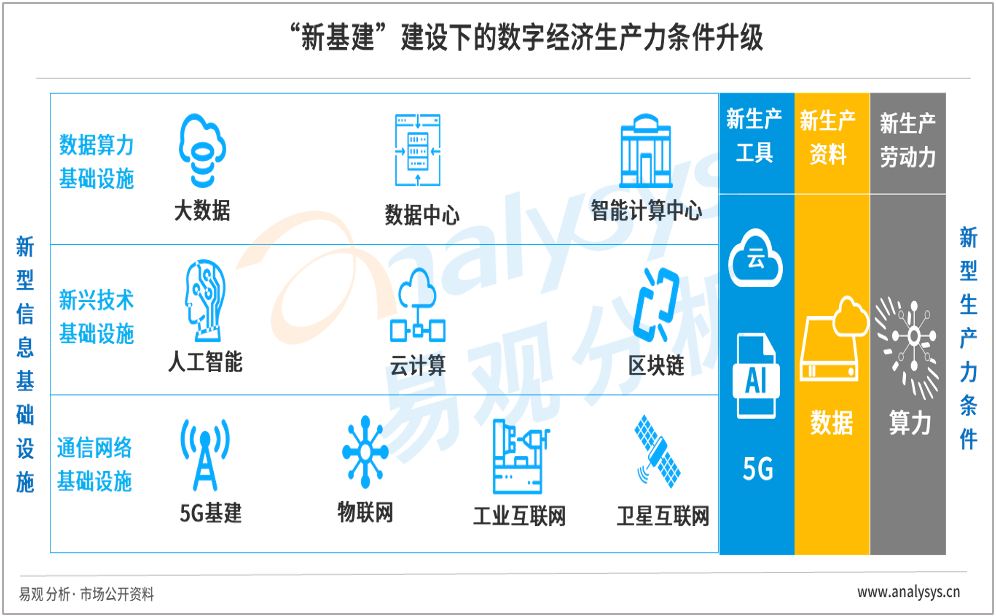

数字经济是当前市场整体发展的大趋势,国家在“十四五”规划纲要中就提出“加快数字化发展、建设数字中国”的整体战略目标,当前,各金融机构在确保数据安全和合规化的前提下加速科技应用、数字化转型与创新,其中信用消费生态的数字化发展是重点方向之一,随着大数据、人工智能、云计算、区块链、5G等新技术的不断交汇融合发展,整体信用消费生态体系加速升级迭代,重点在信用风险管控及信用消费服务两大方面创新升级。

对内,依托新兴技术促进信用风险的智能化管控以及监控可靠性升级。一方面,信用机构将大数据、人工智能、云计算等技术运用到信用评价分析体系中,实现数据自动采集,信用风险自动判别与自动分类,整体促进信用评价的自动生成与动态更新;同时依托信用信息共享平台的大数据支持,通过信用评价分析系统、信用风险预警和闭环管理系统,实现重点领域违法失信行为线索主动预警、自动推送,助力精准化信用监管。另一方面,监管服务平台运用区块链技术将整个信用消费过程进行存证,保障发生纠纷时交易证据高效、准确地回溯,确保整体监控的可靠性及纠纷解决的效率提升。

对外,促进信用消费服务线上场景多元化以及操作便捷性提升。一方面,技术升级促进信用消费服务的丰富性提高,技术升级促进了数据连通应用升级,从而助力更多场景打通数据连接,进而助力更多场景实现了信用消费,进一步拓宽了信用消费服务生态。另一方面,技术升级促进信用消费服务的便捷性提高,一是人工智能、大数据等技术助力更多线下消费服务到线上信用消费的迁移,实现了信用消费的预订、一键支付、一键还款等,提高用户操作的便捷性;二是打通线上社会监督渠道,将“信用一码通”等二维码识别牌与商户信用评价关联,使用户可快速扫码查看商户信用资质,信用优质名单等,并实现问题实时在线评价,实现更快捷高效的信用服务反馈。

图 3‑1 信用消费服务生态相关新技术发展

易观分析认为,当前数据已成为重要的生产资料,围绕数据的新型基础设施不断迭代发展,随着技术的升级,信用数据共通共享、信用评价体系科学高效、信用市场便捷丰富等更多信用市场相关规划将加速落地,进而不断推进信用消费生态整体的升级完善。

政策促信用消费加速发展,技术助信用生态线上化升级

当前,恢复和扩大消费仍是市场整体发展的主旋律,信用消费作为市场消费的重要助力,社会信用体系建设的重要性越发凸显。政府一方面强调对信用消费工具的合理优化,促进信用消费增长,助力市场消费势能的释放;另一方面强调对信用环境的改善,加强了信用监管制度体系的优化与信用监督实施落地开展。从市场表现来看,受疫情影响,金融机构人民币住户短期消费贷款2020年同比增速为负,21年回升为正后又持续下降,直到今年初同比增速止跌回升,到今年6月总额突破了10万亿元,同时,今年上半年,建行和招行信贷余额突破了9千亿元。从相关技术来看,新兴技术的突破发展促进了信用消费数字化迭代升级,对内实现了信用风险智能化管控升级,对外持续推进信用消费服务线上场景多元化升级。

易观分析认为,信用消费的健康发展,可以有效促进市场整体进步,同时,要发展信用消费,对市场信用环境也做了更多要求。当前中国信用消费市场整体仍有较大发展空间,后续,随着政府相关信用政策的不断落实,相关信用技术的不断升级, 信用消费生态整体将加速发展完善。