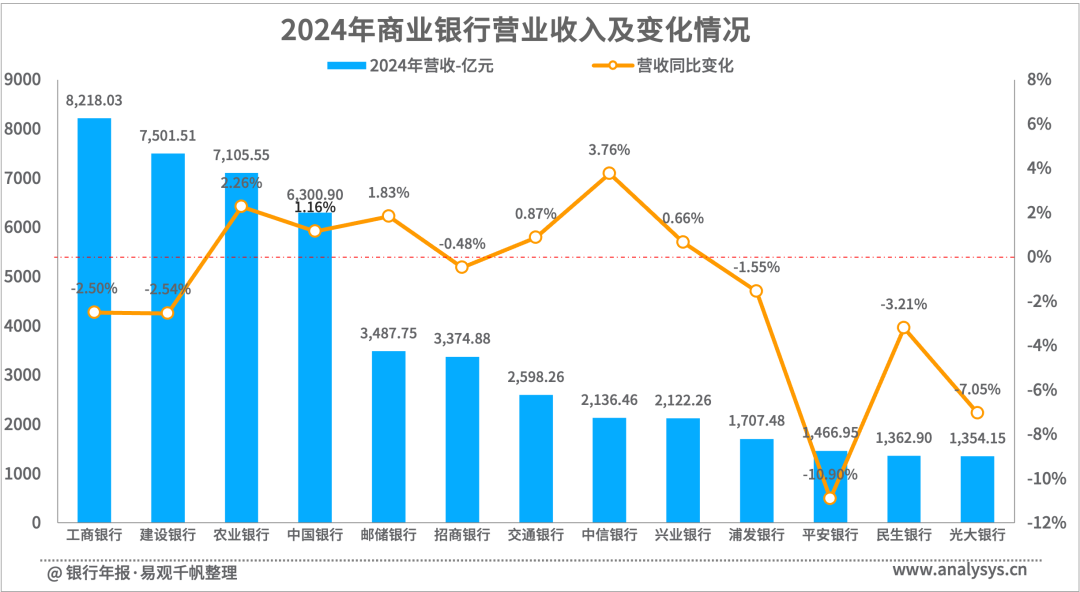

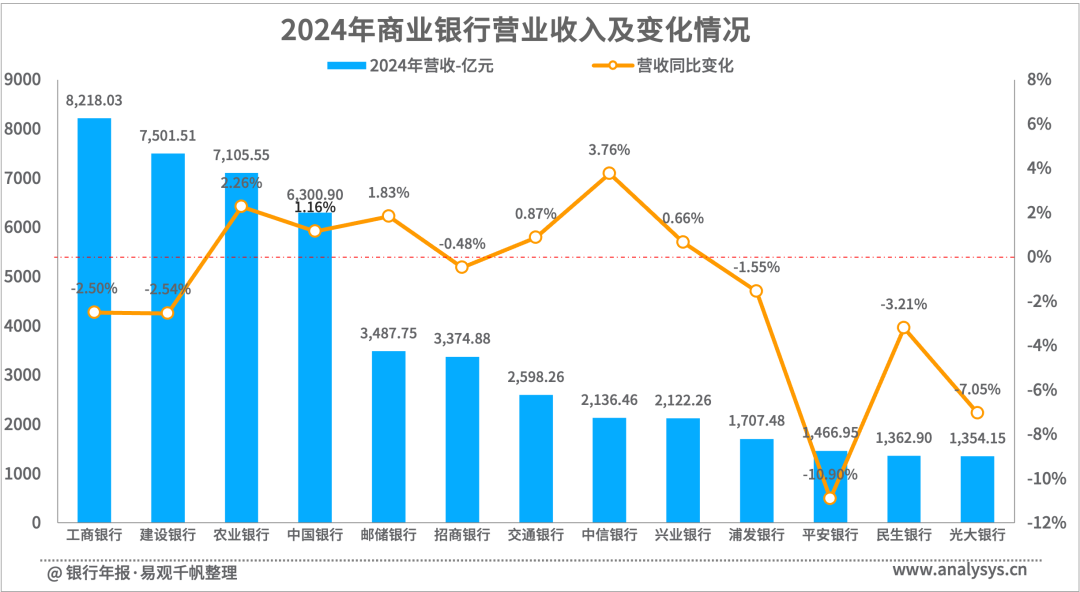

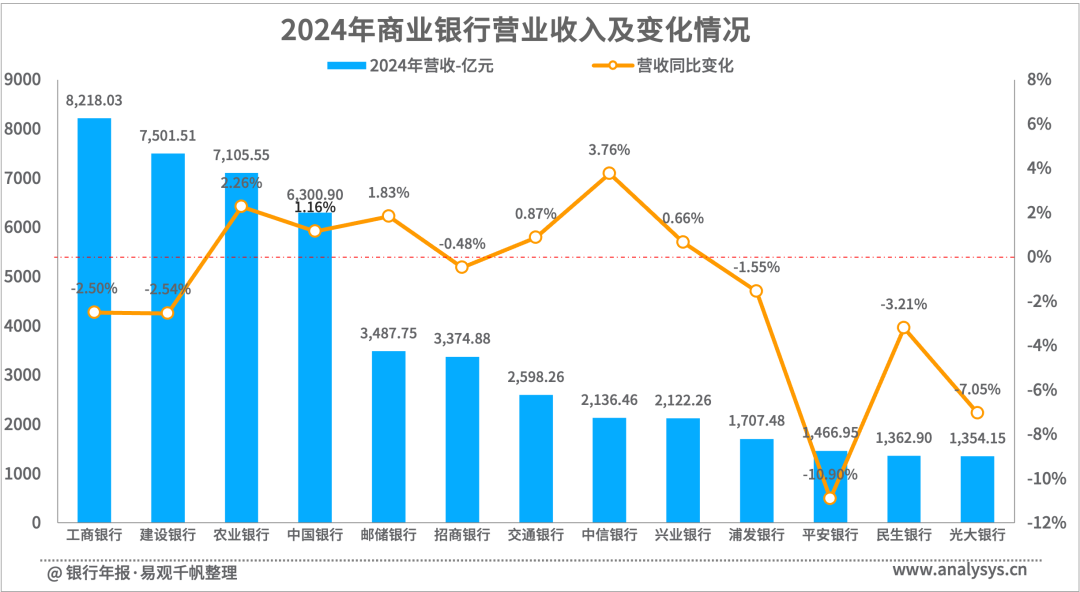

2024年商业银行营收明显呈现分化格局。工商银行以8284.73亿元营收稳居榜首,建设银行以3.75%的增速领跑增长,头部效应持续强化。从整体趋势看,国有大行表现稳健,建行、农行、中行增速均超1%,邮储银行凭借1.83%的增长展现下沉市场潜力;股份制银行中,招商银行以7501.51亿元规模及2.7%增速成为标杆,但部分股份行面临转型阵痛,浦发银行、光大银行和平安银行出现负增长。科技赋能成为关键,一方面,科技赋能效能提升,招行、工行等高投入银行通过AI风控、智能投顾等降低运营成本。另一方面,科技驱动场景拓展,如邮储银行县域数字化推动营收增长1.83%,科技赋能下沉市场效果显著。

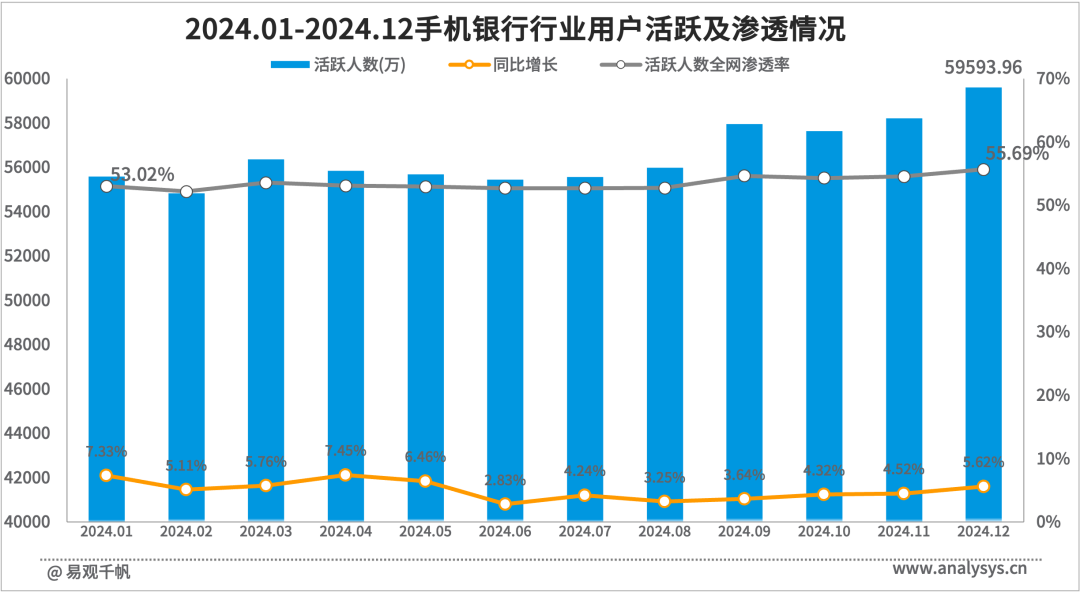

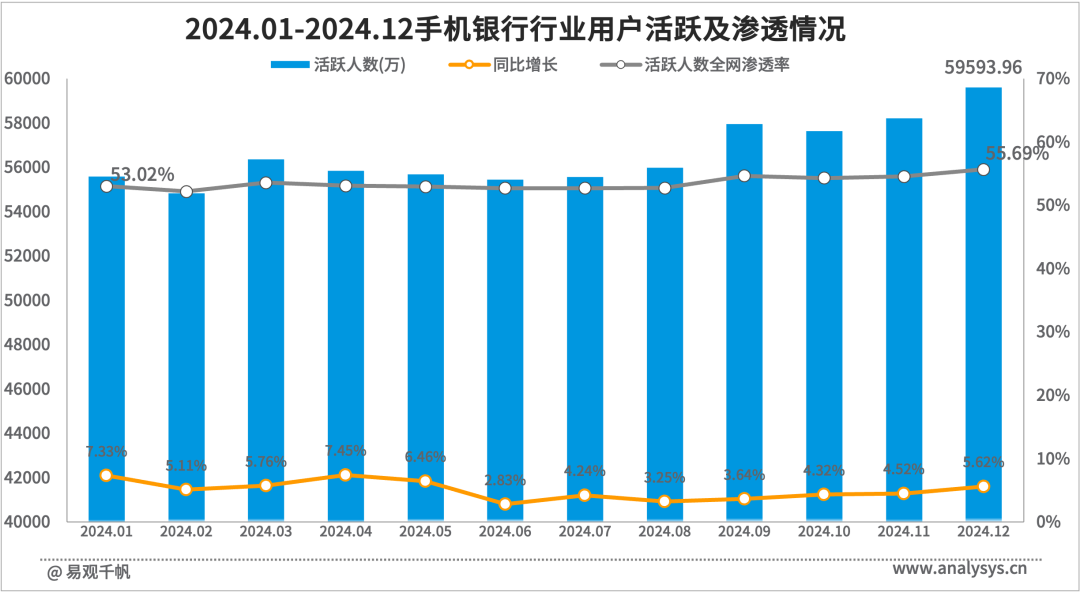

用户分化:存量竞争加剧,手机银行渗透率突破55%大关易观千帆数据显示,2024年末手机银行月活用户达5.96亿,用户活跃增长呈现明显周期性,如6、9、12月呈现“季度末冲高”特征,2024年1、2月环比下降呈现春节等节假日效应。从同比增长变化来看,2023年上半年同比增长在8%+的高位,主要受益于疫情后金融需求释放,2024年增速回落显示用户增长进入"存量深耕"阶段。全网活跃渗透从2023年初的49.55%升至2024年末的55.69%,意味着商业银行APP已成为主流金融服务入口,与社交、支付类应用形成生态协同。

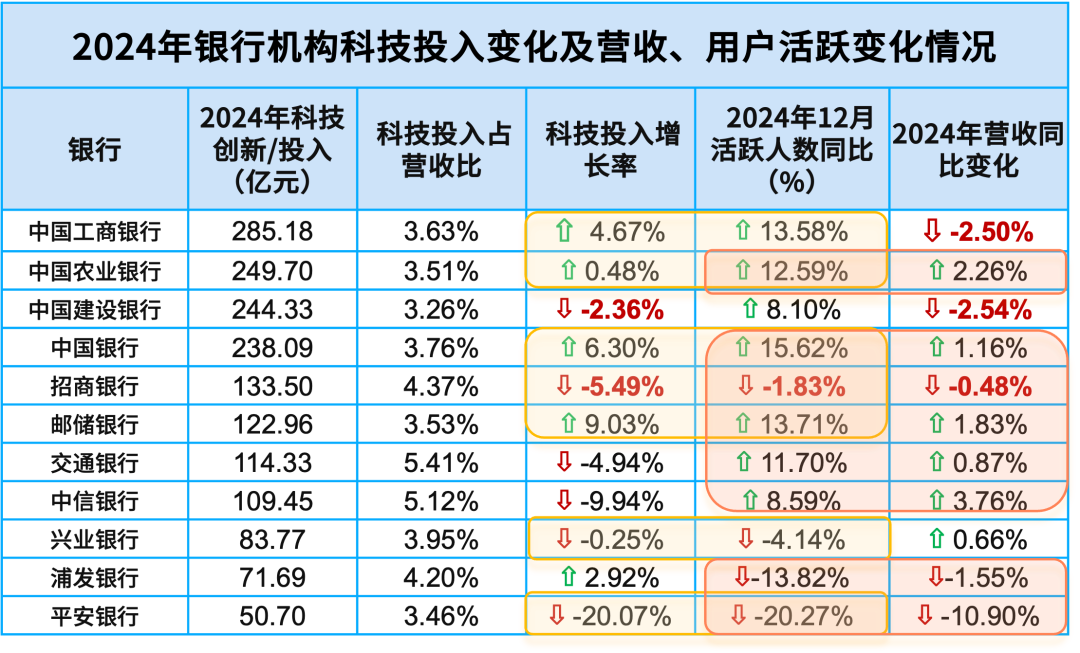

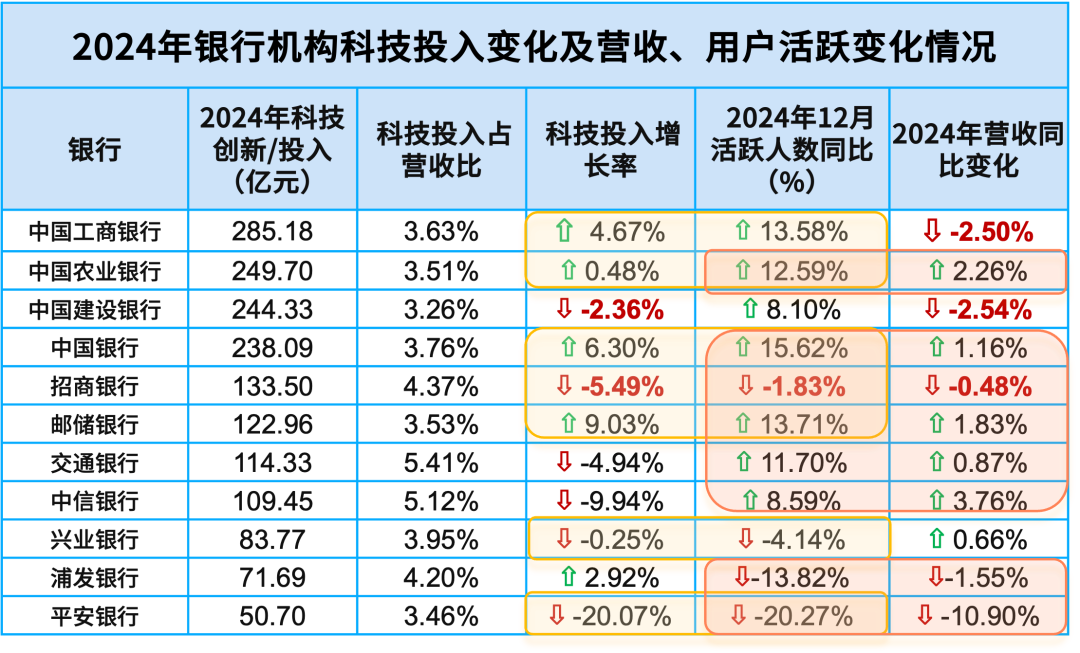

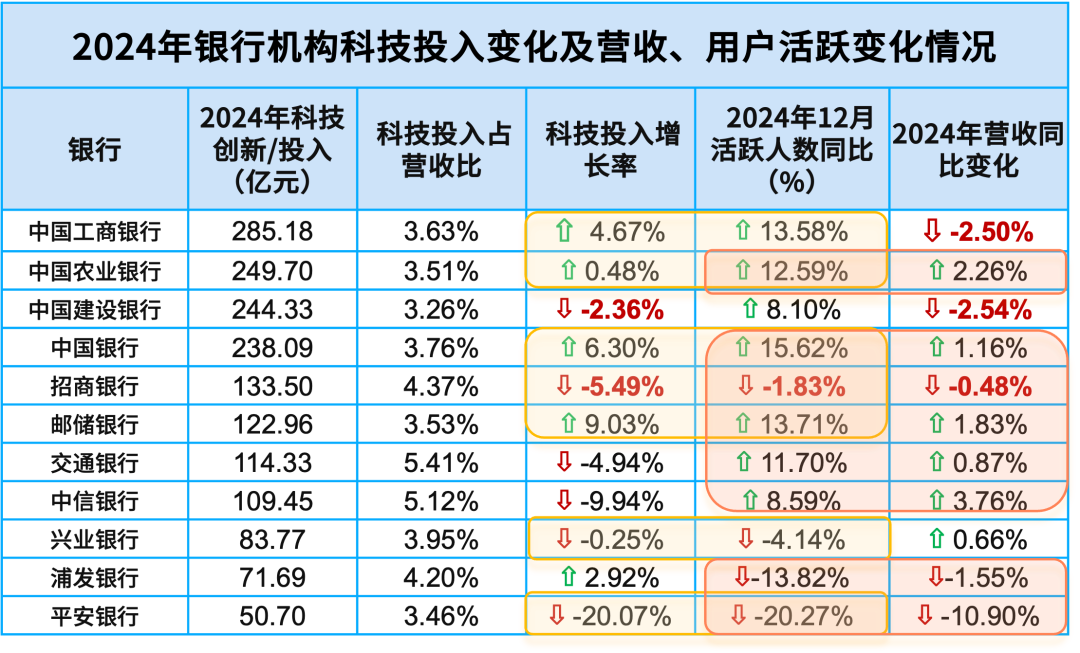

2024年商业银行科技投入呈现"总量趋稳、结构分化"特征。根据商业银行2024年年报,国有六大行金融科技投入总额达1254.59亿元,同比增长2.15%,工、农、建、中四大国有行科技投入规模均超过230亿,工商银行投入规模以285.18亿领跑。股份行呈现两极分化,平安银行以-20.07%激进收缩,浦发银行呈+2.92%的增长。整体来看,中国银行、邮储银行科技投入增长率分别达到6.30%、9.03%,成为逆势增长的典型;与之形成对比的是,招商银行、交通银行、平安口袋银行科技投入分别下降5.49%、4.94%、20.07%,其中平安口袋银行科技投入与营收同步下滑超过10%。

数据来源:银行年报、易观千帆整理

值得注意的是,科技投入对用户活跃增长有正向驱动作用,用户活跃与营收增长变化趋同性凸显。结合银行机构2024年年报和易观千帆手机银行APP用户数据分析,科技投入与用户活跃增长变化同向的银行11家占了7家,超过60%;而用户活跃增长变化与营收变化趋同的银行11家占了8家,占比达到73%。其中,中国银行在科技投入增长6.30%的支撑下,APP活跃人数同比提升15.62%,环比增长4.88%,成为头部银行中用户增长最快的机构;邮储银行以9.03%的科技投入增长,推动活跃人数实现13.71%的同比增速和4.28%的环比增长。在营收影响方面,科技投入占营收比超过5%的交通银行、中信银行,其营收分别实现0.87%、3.76%的正增长,而科技投入下降的招商银行、建设银行营收同步下滑0.48%、2.54%,显示科技投入对营收的支撑作用。特别值得关注的是,平安口袋银行科技投入与营收、活跃人数呈现"三降"态势,在科技投入缩减20.07%的情况下,活跃人数同比暴跌20.27%,营收同步下滑10.90%。总体而言,2024年商业银行科技投入呈现强者恒强、弱者承压的格局,科技投入规模与质量的双重差异正在加速行业分化,头部机构通过持续的技术投入构建用户增长与营收稳定的双重护城河。银行机构科技战略布局呈现显著分化与差异化特征。国有大行2024年科技投入占营收比重稳定在3.26%-5.41%,同时,更强调投入质量与效益转化,以基础设施构建与大模型研发为核心,重点推进金融科技底层能力建设和大模型的场景规模化应用。例如,工商银行“工银智涌”大模型覆盖20余个业务领域、200余个场景,累计调用超10亿次,规模化应用效率显现;建设银行依托“建行云”算力平台,算力规模增长9.58%,深化金融大模型建设,发布千亿级金融大模型,累计上线193个金融大模型应用场景;邮储银行发布自主可控的大模型“邮智” ,打造“算力、算法、数据、场景”四位一体安全可信的大模型服务体系。股份制银行则聚焦场景化应用与用户体验优化,呈现“轻量级创新”特征。股份制银行2024年科技投入变化分化明显,6家银行中4家投入同步下滑,转向存量技术优化与效率提升。招商银行推出百亿级金融大模型“一招”,覆盖超120个场景,以联合共建生态不断完善内部大模型体验平台“AI共创”的建设,“人+数智化”为抓手, 深化客户分层分类服务体系,提升客户服务体验 ;平安银行深化“AI+T+Offline”模式,整合线上线下服务触点,提升资产配置个性化能力。| 未来分化:科技效能革命,进入生态分化下的价值重构新周期2024年商业银行科技投入呈现显著的结构性调整,行业正迈入“效能革命”新阶段。国有大行依托资源禀赋筑基技术壁垒,聚焦底层架构与核心能力建设,通过量子加密、智能风控等技术重构服务标准;股份制银行则以场景穿透力破局,在财富管理、流程自动化等垂直领域实现价值密度跃升,形成“精准投入-场景转化”的敏捷创新范式。这种战略分化推动行业从规模竞赛转向“技术-生态-价值”三位一体的系统性竞争,用户活跃度增长变化也印证了效能分野,国有大行依托生态闭环巩固用户黏性,股份制银行通过场景创新激活长尾需求,中小银行则以区域深耕构建差异化护城河。这场变革的本质是银行业从“工具赋能”向“智能原生”的范式跃迁。科技竞争已突破单一技术维度,演变为技术势能、生态协同与数据资产三位一体的价值创造竞赛。国有大行以技术输出定义行业标准,股份制银行借开放API构建生态联盟,共同推动行业进入生态化竞争深水区。未来,智能原生技术将深度重构金融服务边界,竞争内核围绕技术能力向生态价值的转化效率,以及数据资产与用户需求的精准耦合度展开。商业银行的科技投入,终将跨越“工具替代”的浅层逻辑,回归“价值共生”的本质追求,让技术势能穿透商业本质,让数据资产与用户需求在动态平衡中达成价值共振,在数字时代的金融竞技场中,完成从效率革命到价值重构的进化。